Maailman ensimmäisen indeksirahaston ja Vanguard-rahastoyhtiön perustaja loi tavallisille sijoittajille mahdollisuuden sijoittaa tehokkaasti ja halvalla.

Vanguardin perustaja ja maailman ensimmäisen indeksirahaston isä John ”Jack” Bogle on kuollut. John Bogle menehtyi keskiviikkona omassa kodissaan 89-vuotiaana. Hänen avustajansa mukaan kuolinsyynä oli syöpä.

John Bogle mullisti sijoitusmarkkinat yksinkertaistamalla ne. John Boglen sijoitusteeseihin kuuluivat mm. kulujen minimointi, passiivisten ratkaisujen (indeksisijoittamisen) suosiminen ja sijoitusstrategian pitäminen yksinkertaisena. John Bogle on tunnettu myös rahastojätti Vanguardin perustajana. Vanguard tarjoaa Boglen filosofiaa noudattavia matalakustanteisia rahasto- ja etf-ratkaisuja sijoittajille.

Indeksisijoittamisen oppi-isä

John Bogle perusti maailman ensimmäisen indeksirahaston vuonna 1975. Rahasto seurasi S&P 500 -indeksiä ja sai myöhemmin nimen Vanguard 500 -indeksirahasto. Boglen matalakuluisuutta ihannoivaa filosofiaa noudattavan Vanguard 500 -indeksirahaston kokonaiskulusuhde on 0,14 % p.a. ja isommille sijoittajille (minimisijoitus 3.000$) tarkoitetun Admiral-version kulusuhde on vain 0,04 %. Ainoastaan Admiral-versio ottaa vastaan tällä hetkellä uusia sijoittajia.

Indeksisijoittaminen on siis sijoittamista indeksirahastoon tai ETF:ään (pörssinoteerattu indeksirahasto). Indeksisijoittamisen etuja ovat:

- alhaiset kustannukset

- läpinäkyvyys

- kaupankäynnin helppous (ETF:iä voi ostaa ja myydä pörssistä)

- laaja valikoima.

Boglen visiota passiivisesta indeksisijoittamisesta kritisoitiin aikanaan monelta taholta, joista kuuluisin lienee Fidelity-rahastoyhtiö Edward Johnsonin kritiikki, jonka mukaan hän ei voi uskoa että sijoittajat tulisivat olemaan tyytyväisiä keskimääräiseen tuottoon. ”I can’t believe that the great mass of investors are going to be satisfied with just receiving average returns.”

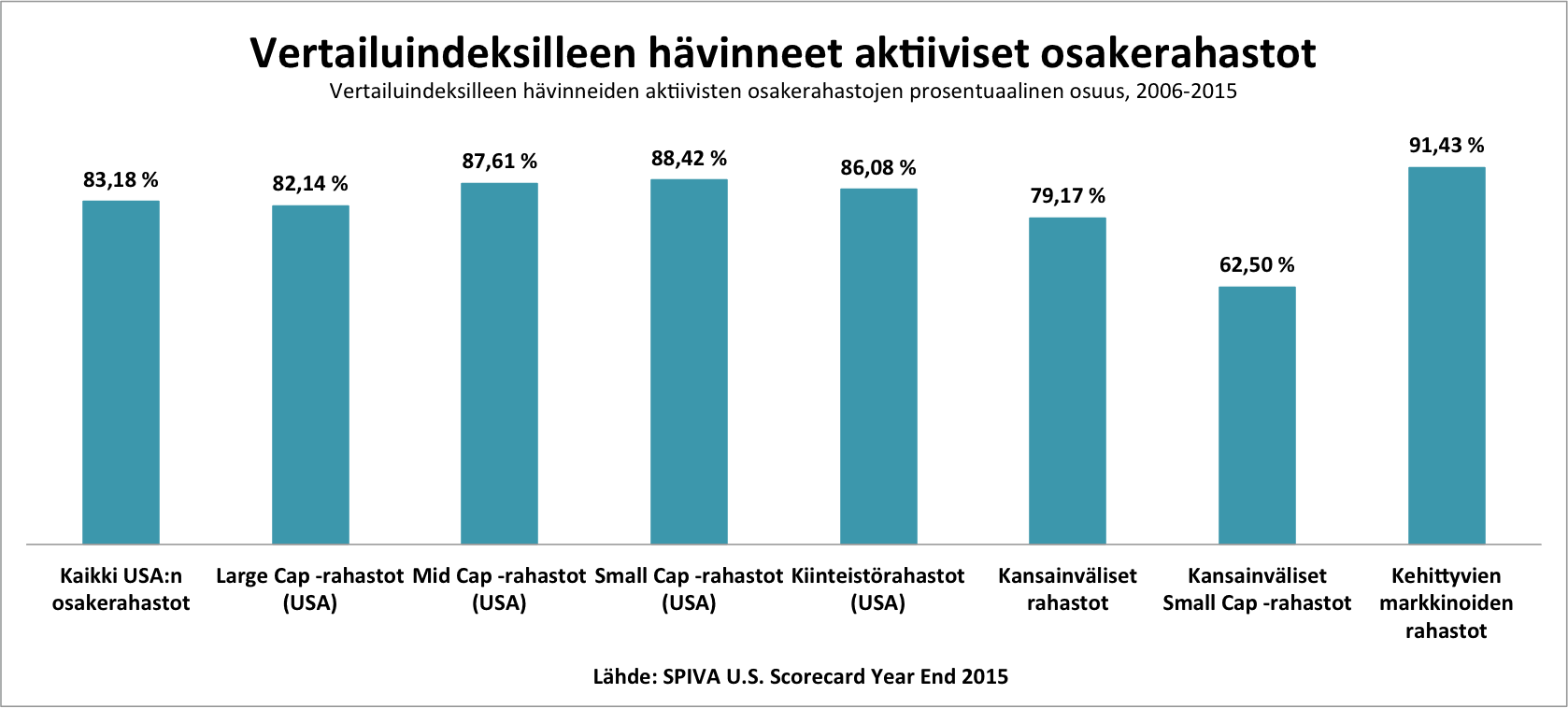

Johnsonin kritiikki edustaa ajatusmaailmaa, jonka mukaan aktiivisella salkunhoidolla saadaan parempaa tuottoa kuin passiivisella ratkaisulla. Valitettavasti asia ei ole näin, vaan aktiivinen rahastosijoittaminen kannattaa vain harvoin. Kaikista aktiivisista USA:n osakerahastoista yli 83 % on hävinnyt vertailuindeksilleen.

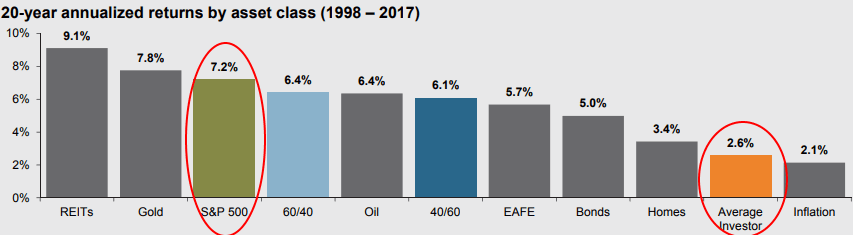

Yleensäkin ottaen sijoittajien saamalla keskimääräisellä tuotolla on vähän tekemistä osakeindeksin pisteluvun kehityksen suhteen. Alla olevan J.P. Morganin keräämän tilaston mukaan keskimääräisen sijoittajan saama tuotto vuodessa edellisen 20 vuoden aikana on ollut vain 2,6 %, kun S&P 500 -indeksin tuotto on ollut jopa 7,2 % vuodessa.

kuvan lähde: J.P. Morgan – Guide to the Markets

Matalakuluinen sijoittaminen on yhä pop

Matalakuluista, passiivista osta ja pidä -sijoitustyyliä noudattaa tänä päivänä moni sijoittaja. Esimerkiksi meidän ylläpitämämme Passiivinen Kulupihtari -mallisalkku on rakennettu pitkälti Boglen filosofian pohjalta ja se on voittanut pitkässä juoksussa korkeakuluiset yhdistelmärahastot. Mallisalkku on muodostettu matalakuluisista ETF:istä. Painotettu hallinnointikulu on vain 0,187 % per vuosi.

Pörssissä noteeratut (indeksi)rahastot, eli ETF:t ovat tulleet markkinoille indeksirahastojen lisäksi. Eli vaikka rahastomuotoinen Vanguard 500 ottaa vastaan vain yli 3.000 $ sijoittavia uusia asiakkaita, niin Vanguardin S&P 500 ETF :ään pääsee pienemmälläkin summalla. Kulusuhdekin on vain 0,04 %. Finanssivalvonnan linjauksista johtuen suomalainen yksityissijoittaja ei kuitenkaan tätä kyseistä ETF:ää voi ostaa.

Myös muut tarjoajat, kuten esimerkiksi SPDR ja BlackRock ovat tuoneet markkinoille omat ETF-versionsa S&P 500 -indeksirahastoista. Nämä ETF:t ja monet muut löydät ETF-työkalustamme.