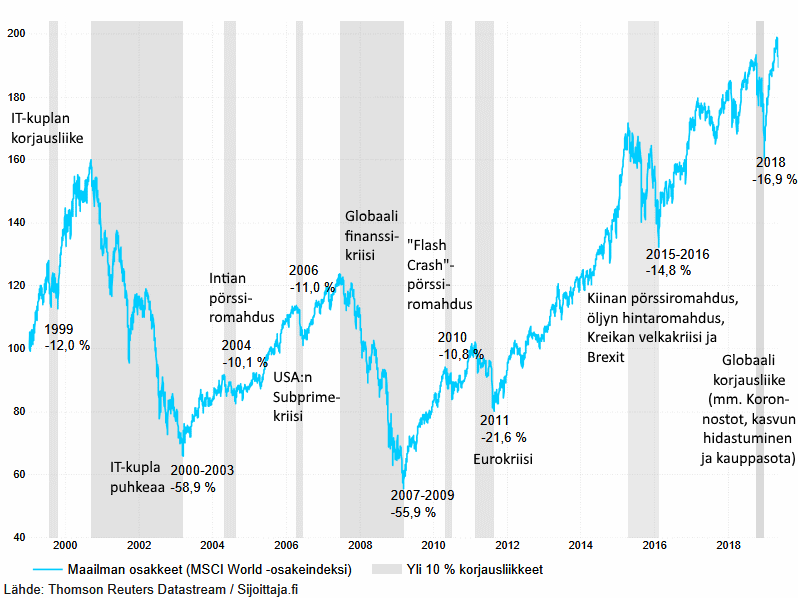

Viimeiseen kahteen vuosikymmeneen mahtuu kaksi massiivista osakemarkkinoiden romahdusta sekä seitsemän merkittävää korjausliiketttä. Mitkä ovat kahden vuosikymmenen tärkeimmät opit osakesijoittajalle?

Osakemarkkinoiden kaksi vuosikymmentä

IT-kupla ja finanssikriisi ovat vuosien 1999-2019 merkittävimmät markkinaromahdukset. Kaiken kaikkiaan ajanjaksolla yli 10 %:n korjausliikkeitä tai laskumarkkinoita on ollut yhdeksän kappaletta.

Romahdukset ja syyt

Kolme merkittävintä kriisiä viimeisen 20 vuoden aikana ovat olleet IT-kupla, finanssikriisi ja Euroopan velkakriisi. Vuoden 2018 kurssilasku on myös lähimuistissa, joten pureudumme tarkemmin myös siihen.

Teknokuplan puhkeaminen 2001

IT-kuplan synnytti internetin nopea yleistyminen. Vuosituhanteen vaihteessa internetin ja sen mahdollistavien palveluiden ajateltiin muuttavan maailmaa ja perinteisiä teollisuudenaloja nopeasti. Ennustuksessa oltiin oikeassa. Valitettavasti IT-kuplan puhkeaminen hyydytti teknologiainvestoinnit, etenkin Euroopassa, ja kehitys eteni hitaammin kuin oltiin ennustettu.

Teknologiaosakkeiden arvostukset olivat kestämättömällä tasolla. Esimerkiksi vuonna 1999 Helsingin pörssin listautuivat Comptel ja Sonera. Comptelin markkina-arvo vuoden 1999 lopussa oli 1 495 miljoonaa euroa. Liikevaihto oli 39,1 milj. euroa ja tulos 10,8 milj. euroa. Soneran markkina-arvo oli 49,1 miljardia euroa. Liikevaihto oli 1 849 miljoonaa euroa ja tulos 370 milj. euroa. Soneran P/E-luku oli siten 133 ja Comptelin 138.

Kupla alkoi rakoilla jo vuonna 2000, kun korot jatkoivat nousua ja tekno-osakkeiden arvostustasot herättivät kritiikkiä. It-kupla puhkesi vuosina 2001-2002. Teknologiaosakkeiden arvosta hävisi 80-100 %.

Fedin ohjauskorko oli 4,75 % vuoden 1999 alussa. Vuosina 1999 ja 2000 ohjauskorkoa nostettiin 6,50 %:iin. Viimeinen nosto tehtiin toukokuussa 2000. Vuonna 2001 Fed laski ohjauskorkoa 11 kertaa 1,75 %:iin.

Finanssikriisi 2008

Finanssikriisiä pidetään yhtenä taloushistorian pahimpana kriisinä. Ainoastaan vuonna 1929 alkanut ”Great Depression” on suuruudessaan finanssikriisin kanssa samalla viivalla.

Finanssikriisi alkoi subprime-kriisillä vuonna 2007. Subprime-lainat olivat asuntolainoja, joiden avulla yksityishenkilöt ostivat asuntoja ilman kunnollisia vakuuksia tai riittävää tulotasoa. Subprime-lainassa oli tyypillisesti kahden vuoden lyhennsvapaa ja vakuusarvo perustui asunnon arvonnousuun. Subprime-luottoja myönnettiin valtava määrä. Pankit eivät kuitenkaan kantaneet luottoriskiä itse, vaan subprime-luotoista rakennettiin arvopapereita (mortgage-backed-securities, MBS), jotka edelleen myytiin sijoittajille. Näitä myytiin 2000 miljardin dollarin edestä. Subprime-kriisi puhkesi, kun asuntojen hinnat kääntyivät laskuun, subprime-lainojen luottotappiot kasvoivat ja sijoittajien luottamus MBS-arvopapereihin romahti.

Subprime-luotoista rakennettujen arvopaperien hinnat romahtivat, mistä aiheutui pankeille suuret tappiot. Tästä syntyi lumipalloefekti, kun myös muiden arvopapereiden ja omaisuuserien hinnat alkoivat laskea. Markkinoiden luottamus pankkien omaisuuserien arvoihin katosi. Subprime-kriisi levisi nopeasti vuoden 2008 aikana finanssikriisiksi. Lokakuussa 2008 koko globaali finanssijärjestelmä oli vaarassa romahtaa, kun ikonisen investointipankin Lehman Brothersin annettiin ajautua konkurssiin.

Finanssikriisissä maailman osakemarkkinat laskivat 60 %. Pankkiosakkeiden ja syklisten osakkeiden arvosta suli 80-90 %.

Fedin ohjauskorko oli 5,25 % kesäkuussa 2006. Vuonna 2007 ohjauskorkoa laskettiin kolme kertaa 4,25 %:iin. Vuonna 2008 ohjauskorkoa laskettiin seitsemän kertaa historiansa matalimmalle tasolle 0,25 %:iin.

Euroopan velkakriisi

Euroopan velkakriisi oli käytännössä seurausta finanssikriisistä. Finanssikriisin seurauksena talouskasvu romahti Euroopassa ja työttömyys kasvoi. Myös Euroopassa oli kiinteistökupla, joka puhkesi. Kaiken lisäksi eurooppalaiset pankit olivat innokkaita subprime-luotoista rakennettujen arvopapereiden ostajia, mikä lisäsi pankkisektorin ongelmia.

Euroopan velkakriisi kärjistyi vuonna 2010 ja siitä päästiin eroon vasta vuonna 2015, kun Kreikalle myönnettiin uusi lainapaketti. Euroopan rakenteellisia ongelmia ei kuitenkaan ole vieläkään ratkaistu ja tilanne voi eskaloitua uudelleen.

Euroopassa osakkeet laskivat velkakriisin vuoksi voimakkaimmin vuonna 2011, jolloin ne laskivat 25 % ja vuonna 2015, jolloin osakkeet halpenivat 27 %,

Vuoden 2018 kurssilasku

Vuoden 2018 lopun kurssilasku saa järkeenkäyvän selityksen, kun tapahtumia tarkastelee isommassa perspektiivissä. Kurssilaskun syitä olivat: taloustilanteen heikentyminen, keskuspankin koronnostot ja geopoliittiset jännitteet. Nämä kolme tekijää laukesivat syksyllä 2018. Yhdysvaltain keskuspankki nosti korkoja ja puhui neljästä koronnostosta seuraavan vuoden aikana. USA ja Kiina ajautuivat kauppasotaan. Talouskasvu alkoi globaalisti heikentyä vuoden 2018 aikana. Osakkeet laskivat loka-jouluukuun aikana tärkeimmillä markkinoilla yli 20 %.

Kahden vuosikymmenen opetukset

1 Sijoita osakkeisiin

Osakkeilla saa pitkässä juoksussa parhaan tuoton, mutta sijoittajan pitää sietää riskiä. Kurssiheilunta ja jopa romahdukset kuuluvat markkinoiden luonteeseen. Osakemarkkinat kuitenkin palautuvat romahduksista ja paras tuotto-odotus on silloin, kun ”veri virtaa markkinoilla”.

2 Yksittäiset osakkeet ja indeksit eivät palaudu välttämättä ikinä

Laajat osakeindeksit palautuvat romahduksista. Yksittäiset osakkeet ja indeksit eivät välttämättä. Etenkään, jos romahdusta on edeltänyt kupla. Esimerkiksi Nokian osake kävi yli 60 eurossa vuonna 2000. Osakkeen hinta nyt on reilu neljä euroa. USA:n teknologiaosakkeiden kehitystä kuvaava Nasdaq-indeksi kävi yli 7000 pisteessä vuonna 2000. Indeksi pääsi tämän tason ylitse vasta 17 vuotta romahduksen jälkeen vuonna 2017. Japanin osakemarkkinoita kuvaava Nikkei 225 kävi 38 916 pisteessä joulukuun 29. vuonna 1989. Tällä hetkellä Nikkei 225 indeksiluku on 21 189. Japanin osakemarkkinat eivät ole kolmessa vuosikymmenessä palautuneet kuplatason yli.

3 Hajauta

Hajauttaminen on ainoa ilmainen lounas sijoitusmarkkinoilla. Hajauttamalla salkun riski laskee, sijoittaja välttää suuret tappiot ja salkun pitkän aikavälin tuotto-odotus on parempi.

Hajauttamalla eri maantieteellisille alueille, sektoreille sekä ajallisesti sijoittaja olisi välttänyt edellisen esimerkin teknologiakuplan ja Japanin osakekuplan kaltaiset salkun arvon romahdukset. Mitä tärkeintä, kun salkku on hajautettu, sillä on romahduksen jälkeen mahdollisuus nousta lähtötasoa korkeammalle tasolle.

4 Varo kuplia

Kahteen vuosikymmeneen mahtuu useampi kupla: it-kupla, subprime-kupla, Bitcoin-kupla, kannabisosakekupla ja Kiinan vuoden 2015 osakekupla. It-kupla ja subprime-kupla on käsitelty. Bitcoin-kupla syntyi vuoden 2018 aikana. Bitcoinin arvo 15-kertaistui joulukuuhun 2018 mennessä. Alamäki oli lähes yhtä jyrkkä. Vuonna 2019 bitcoinin arvosta hävisi lähes 80 %. Kannabisosakkeiden kaava noudatteli bitcoinin kehitystä. Osakkeiden arvot moninkertaistuivat ja kävivät korkeimmillaan lokakuussa 2018. Kahdessa kuukaudessa kannabisosakkeiden arvoista hävisi puolet. Kiinalaisten osakkeiden arvot nousivat 2014-2015 yli 150 %. Kesästä 2015 vuoden 2016 alkuun kiinalaiset osakkeet laskivat 50 %.

Kuplia on vaikea tunnistaa etukäteen. Esimerkiksi kannabisosakkeiden hintakäyttäytyminen vuosina 2017-2018 täyttää kuplan tunnusmerkit. Emme kuitenkaan tiedä kuin vasta vuosien kuluttua, olivatko kannabisosakkeet kupla, joka poksahti vuonna 2018 vai eivät.

Kuplan kehittyminen voi kestää vuosia. Hinnat jatkavat nousua ja yhä useampi sijoittaja tulee mukaan. Sijoittajan on vaikea pysytellä pois sijoituskohteista, joiden arvot nousevat satoja prosentteja vuosittain. Tällöin on hyvä muistaa, että jos se näyttää liian hyvältä ollakseen totta, se todennäköisesti on sitä.

Jos sijoituksesi arvo on noussut voimakkaasti ja epäilet kuplaa, myy ja realisoi tuotot. Todennäköisesti voisit saada vieläkin paremman tuoton, mutta ainakin vältyt kuplan puhkeamisesta aiheutuvilta tappioilta. Voit myös tehdä kuplatestin:

- Onko sijoituskohteesi arvo noussut selvästi muita sijoituskohteita enemmän edellisen 12 kuukauden aikana?

- Onko sijoituskohteen arvostustaso järkisyin perusteltavissa?

- Puhutaanko sijoituskohteesi arvonnoususta toistuvasti talousmediassa?

- Onko mukaan tullut uusia sijoittajia, joilla ei ole aiempaa kokemusta vastaaviin kohteisiin sijoittamisesta?

Jos merkit täyttyvät, on sijoituskohteesi todennäköisesti kuplahinnoiteltu ja on myynnin aika. Älä ainakaan tällöin lähde sijoittamaan kyseiseen kohteeseen.

5 Seuraa tärkeimpiä indikaattoreita

Pörssikurssien ja jatkuvan markkinakohinan aktiivinen seuraaminen ei hyödytä pitkäntähtäimen sijoittajaa. Sijoittajan kannattaa keskittyä markkinoiden isoon kuvaan, omaan sijoitusstrategiaan ja muutaman tärkeimmän indikaattorin seurantaan:

- Seuraa riskien kehittymistä (riskit nousevat, kurssilaskun todennäköisyys kasvaa)

- Talouskasvuodotukset

- Pörssiyhtiöiden tuloskasvu ja arvostustasot (mitä korkeampi arvostustaso, sitä heikompi 10 vuoden tuotto-odotus)

- Korot (korkomarkkina kertoo usein osakesijoittajalle enemmän kuin osakemarkkina)

- Keskuspankkien politiikka (aggressiivinen koronnostopolitiikka on osakkeille myrkkyä).

Nopeista korjausliikkeistä osakkeet palautuvat nopeasti. Finanssikriisin kaltaiset massiiviset järjestelmäriskit ovat sijoittajalle tuhoisia. Nämä sijoittajan on syytä yrittää välttää. Parhaiten tämä onnistuu seuraamalla Sijoittaja.fi:n kokonaisriski- ja finanssiriski-indikaattoreita.

Riski-indikaattoreita ja muita sijoittajan tärkeimpiä indikaattoreita on helpoin seurata Markkinaympäristössä. Sijoitusnäkemyksemme ja minkälainen salkku nykytilanteeseen löytyy Markkinakatsaus: mistä tuottoa? -analyysista.

Vältä riskit ja löydä ostopaikat markkinaympäristön avulla

Markkinaympäristöön on koottu sijoittajan kannalta keskeisimmät osakemarkkinoita, talouden tilaa ja markkinan riskejä kuvaavat indikaattorit. Markkinaympäristö kuuluu Sijoittaja.fi:n jäsenyyteen.