Sijoittajagurut ja ekonomistit julistavat lehtien otsikoissa pörssiromahdusta ja taantumaa vuodesta toiseen. Miksi me silti luemme otsikoita, ja pohjaamme sijoituspäätöksiämme niihin?

Optimistit uhkarohkeita hurjapäitä, pessimistit harkitsevaisia älykköjä?

“Bears make headlines, bulls make money.”

– Vanha Wall Streetin sanonta

Sijoitusmaailmassa optimismi kuulostaa harkitsemattomalta ja moni sijoittaja pitää optimistien näkemyksiä suorastaan uhkarohkeina ja vaarallisina. Näin on helppo ajatella erityisesti tänä päivänä, kun riskit näyttävät poikkeuksellisen korkeilta talouskasvun hidastuessa ja monen osakemarkkinan valuaatiokertoimien lähennellessä historiallisia korkeuksia.

Käyttäytymistieteellisissä tutkimuksissa ihmisten on havaittu pitävän negatiivisia ja kriittisiä ihmisiä muita älykkäämpinä olipa kyse kirja-arvostelusta tai osakeanalyysista. Optimisti ei vaikuta hahmottavan kaikkia riskejä, joten automaattinen reaktiomme on olettaa pessimistin olevan todennäköisesti älykkäämpi tai ainakin perehtyneempi.

Kun kyse on SINUN omista rahoistasi, riskien korostaminen ja karhumarkkinan povaaminen kuulostaa yksinkertaisesti… fiksummalta.

Älä usko tuomiopäivän julistajia

Ääneen lausumaton yleinen uskomus on, että pessimistit ovat tutkineet markkinoita tarkemmin ja tehneet muita syvällisempää analyysiä rakentaakseen yksityiskohtaisen näkemyksen siitä, mitä kaikkia riskejä nurkan takana odottaa.

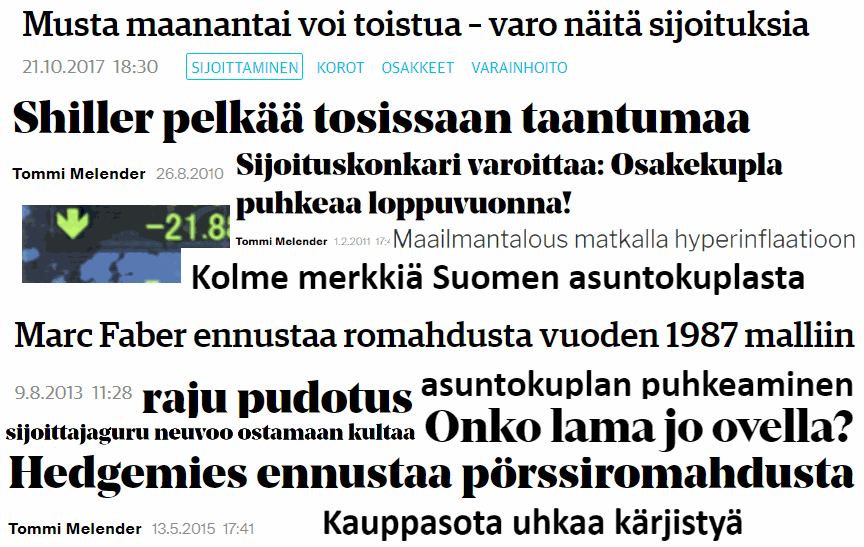

On vaikea syyttää ihmisiä näihin tarinoihin uskomisesta, kun katsoo median apokalyptisia otsikkoja:

Pörssiromahdus, lama ja hyperinflaatio tulossa?

Moni tunnettu ja usein mediassa siteerattu ”guru” on julistanut heikkoja tuotto-odotuksia, ”vuoden 1987 kaltaista markkinaromahdusta”, taantumaa ja/tai hyperinflaatiota jokaisena vuonna koko 2010-luvun ajan. Tässä muutamia esimerkkejä:

- Vuoden 2000 ja 2008 markkinaromahdusten ennustamisesta meriittiä saanut John Hussman on ennustanut uutta taantumaa ja/tai markkinaromahdusta jokaisena vuonna finanssikriisin jälkeen (2010, 2011, 2012, 2013, 2014, 2015, 2016, 2017, 2018). Näillä näkymin Hussman ennustanee seuraavankin romahduksen… lopulta.

- Dr. Doom -lisänimen saanut Marc Faber on ehtinyt ennakoida jo yksistään tälle vuosikymmenelle jos jonkinlaista tragediaa. Meriitteihin kuuluvat mm. hyperinflaatio, kullan nousurallin povaaminen, vuoden 1987 kaltainen markkinaromahdus ja globaali taantuma ”100 %:n todennäköisyydellä”.

- Suosittu ZeroHedge-blogi on perustamisestaan vuodesta 2009 julkaissut lähes päivittäin ajankohtaisia uutisia ja artikkeleja, joiden mukaan taantuma on edessä ja kaikki (paitsi kulta) romahtaa.

- Ekonomisti ja Nobel-palkittu Robert Shiller on varoittanut säännöllisesti mediassa etenkin USA:n osakkeiden yliarvostuksesta. Shillerin CAPE-lukun mittaa S&P 500 -osakeindeksin hintaa edellisen 10 vuoden keskimääräiseen osakekohtaiseen tulokseen (E). CAPE-luvun historialliseen keskiarvoon verraten osakkeet ovat olleet yliarvostetut suurimman osan aikaa 1990-luvun alkupuolelta saakka. Melkoinen määrä menetettyjä tuottoja!

Markkinoilla on aina riskejä

Tosiasia on kuitenkin se, että optimistit ovat useimmiten oikeassa. Sijoittaja pääsee huomattavasti parempiin tuottoihin pysymällä tiukasti pitkänjänteisessä säästö- ja sijoitussuunnitelmassaan, kuin reagoimalla otsikkoja valtaaviin tuomiopäivän julistajiin.

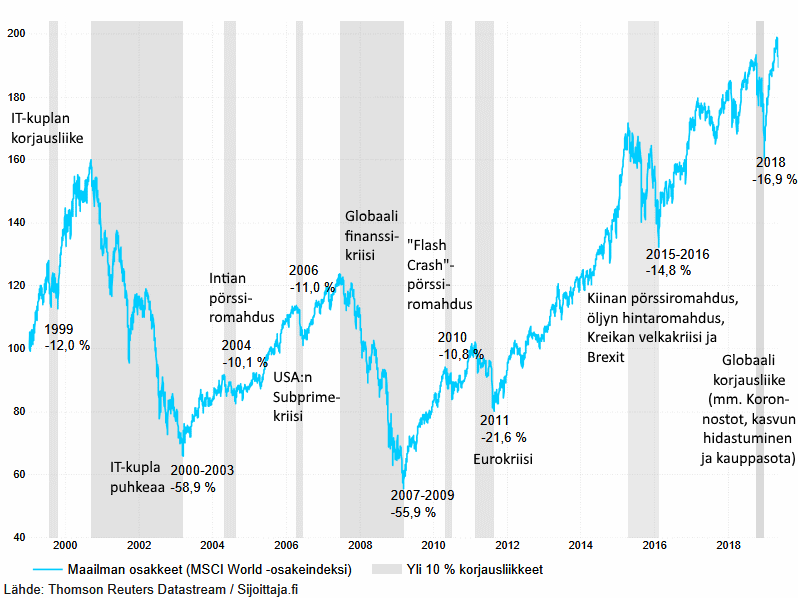

Markkinoilla riittää nousuja ja laskuja, mutta vain harvat riskit realisoituvat. Yhtä iso riski on olla pois markkinoilta, kun osakkeet nousevat. Yksin 2000-luvulla markkinoilla on ollut pinnalla mm.:

- IT-kupla,

- 9/11 ja sota terrorismia vastaan,

- 2000-2003 laskusuhdanne

- SARS-epidemia,

- asuntokupla,

- subprime-kriisi,

- finanssikriisi,

- Euroopan velkakriisi (Kreikka & PIIGS-maat),

- Kiinan asuntokupla,

- deflaatiokriisi (raaka-ainehintojen romahdus),

- kehittyvien markkinoiden romahdus,

- Brexit,

- Pohjois-Korean ydinuhka,

- kauppasota,

- Fedin koronnostojen (ja laskujen) synnyttämä pelko

- jne.

Markkinoilla riittää nousuja ja laskuja, sijoittajan suurin riski on olla poissa markkinoilta osakkeiden noustessa.

Kaikista näistä ja lukemattomista muista pienemmistä kriiseistä ja potentiaalisista riskeistä huolimatta Helsingin pörssi on tuottanut laiskalle osta- ja pidä -sijoittajalle osinkoineen viimeisen 20 vuoden aikana yli 160 % (n. 5 % p.a.) ja Yhdysvaltojen S&P 500 -indeksi yli 210 % (n. 5,9 % p.a.). Keskiverto sijoittaja on jäänyt ajoitusyritystensä vuoksi kauaksi taakse.

Tunteetonta analyysia ilman turhaa otsikoiden tuijottelua

Edestakaisesta hyppimisestä ja markkina-ajoituksesta ei ole hyötyä valtaosalle sijoittajista pitkän aikavälin tuotto-odotusten kannalta. Päinvastoin. Pysymällä tiukasti markkinoilla, voit saada useita etuja: 1) Inflaatio ei pääse järsimään omaisuuttasi, 2) et jää paitsi osakemarkkinoiden noususta ja 3) vältät turhat kaupankäyntikulut ja ennenaikaiset verot. Pitkällä aikavälillä hyödyt kumuloituvat korkoa korolle -ilmiön alkaessa vaikuttaa.

Mikäli osakemarkkinoilla haluaa pyrkiä tavoittelemaan keskimääräistä korkeampia tuottoja tai välttämään suuria markkinalaskuja, se kannattaa tehdä harkitusti ja tutkittuun tietoon nojaten.

Sijoittaja.fi:n työkalut on kehitetty suodattamaan olennainen informaatio epäolennaisesta – tunteettomasti ja ilman lehtiotsikoiden tuijottelua. Osaketyökalu analysoi osakkeita kuuden pääfaktorin (momentti, kokonaisriski, arvo, kasvu, laatu ja osinko) avulla. Osaketyökalun pisteytys perustuu johtavaan akateemiseen ja investointipankkien sijoitustutkimukseen sekä Sijoittaja.fi:n vankkaan käytännön sijoituskokemukseen.

Vastaavasti Markkinaympäristö auttaa sijoittajia tunnistamaan hyvän tuotto-riski-suhteen tarjoavat markkinaolosuhteet, ja välttämään tarpeetonta riskinottoa korkean riskin markkinaolosuhteissa sekä hyödyntämään toisten sijoittajien käyttäytymisestä syntyviä hinnoitteluvirheitä – tunteettomasti ja ilman lehtiotsikoiden tuijottelua.

Yhteenvetona

Omassa säästö- ja sijoitussuunnitelmassa pysyminen on helpommin sanottu kuin tehty. Siitä huolimatta – ja juuri siksi – ne, jotka pystyvät pitämään tunteensa kurissa ja pysymään suunnitelmassaan tuomiopäiväotsikoista huolimatta kahmivat pitkällä aikavälillä kaikkein parhaat tuotot markkinoilta.

Tai kuten Warren Buffett asian ilmaisee: ”Osakemarkkinat ovat keino siirtää rahaa kärsimättömiltä kärsivällisille.” Sijoittamisessa lukutaidoton kilpikonna on voittaja.

Tutustu sijoittajan työkaluihin