Talouslehdissä on viime päivinä julkaistu useita kirjoituksia siitä, että osakemarkkinoilla on kupla. Puhkeamista odotellessa kannatta vilkaista taulukko, jossa verrataan osinkotuottoja ja korkotuottoja keskenään. Tämä selittää osaksi sen, miksi sijoittajien on vaikea löytää vaihtoehtoa osakkeille.

Kirjoitimme 22.1. artikkelin siitä, että korkosijoittajan riskit ovat korkeimmillaan vuosikymmeniin. Korkomarkkinoilla on takana noin 30 vuoden kestänyt nousumarkkina, jona aikana korkoinstrumenttien tuotot ovat olleet erinomaisia. Viime vuosina korkoinstrumenttien hyvät tuotot ovat tulleet korkotason yleisestä laskusta. Korkoinstrumenttien hinnat nousevat, kun tuottovaateet laskevat.

Esimerkiksi Fortumin 20.3.2019 erääntyvä joukkovelkakirjalainasta saa 6 euron kuponkikoron vuosittain 100 euron velkakirjaa vastaan. Tällä hetkellä jvk-lainan efektiivinen korkotuotto on kuitenkin vain 0,6 %. Tämä johtuu siitä, että Fortumin jvk-lainan hinta markkinoilla on yli 121 euroa. Korkosijoittaja on siis saanut 100 euron sijoitukselleen 21 % arvonnousua ja 6 %:n vuotuista korkotuottoa.

Fortumin odotettu osinkotuotto vastaavasti on 5,63 % osinkoennusteen ollessa 1,08 euroa. Fortumin maksamat osingot viimeiseltä 9 vuodelta ovat yhteensä 9,83 euroa ja keskiarvo vuosittaisesta osingosta on 1,09 euroa. Tulevaisuudessa osinkovirran voidaan olettaa pysyvän samana, vaikka Venäjän tilanne on nostanut yhtiön riskiä. Fortumin kassavarat ovat 2,5 euroa per osake.

Kumpi on houkuttelevampi varma 0,6 % korkotuotto vai lähes varma 5,6 % osinkotuotto?

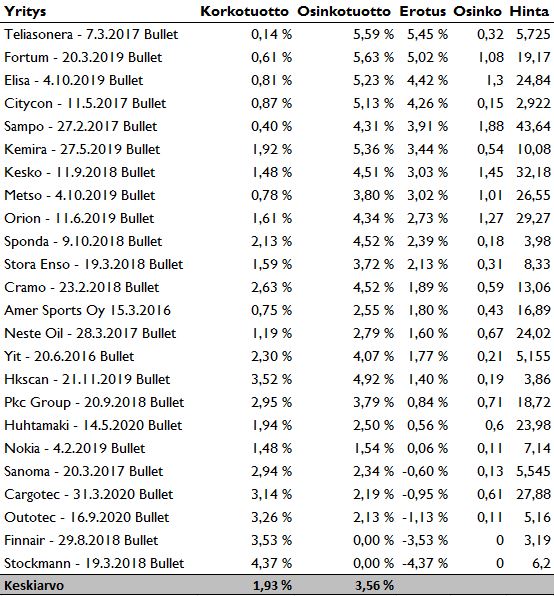

Fortumin tapauksessa kallistun jälkimmäiseen. On yhtiöitä, joissa valinta on vaikempi. Alla olevassa taulukossa on verrattu korkotuottoja ja osinkotuottoja tunnetuimpien suomalaisten pörssiyritysten kesken.

Listan kärkipäässä ovat yhtiöt, joiden odotettu osinkotuotto on selvästi korkotuottoa parempi. Listan häntäpäässä ovat yhtiöt, joissa korkotuotto on odotettua osinkotuottoa parempi.

Esimerkiksi Finnairin ja HKScanin yli 3 %:n korkotuotot vaikuttavat nyky-ympäristössä houkuttelevilta. Finnairissa valtio pitänee huolen siitä, että velat tulevat maksetuiksi. HKScanilla on ollut ongelmia kannattavuutensa kanssa, mutta Sokolowin myynti on parantanut taserakennetta. Vastaavasti Fortumissa, Kemirassa ja Keskossa osinkotuotot vaikuttavat mielestäni korkotuottoja houkuttelevimmilta.

Jos listaa käyttää sijoituspäätöksen tukena, kannattaa huomioida seuraavat:

- Osinkotuotto on epävarma, korkotuotto varmempi

- Osakkeen tuotto voi poiketa huomattavasti odotetusta osinkotuotosta, koska osakekurssi voi nousta tai laskea

- Osalla yhtiöistä arvostustasot ovat nousseet voimakkaasti, mikä tarkoittaa sitä, että käänne tuloksessa tai osingossa negatiiviseen saa aikaan voimakkaan kurssilaskun

- Korkosijoituksessakin on riski, jos yhtiö ei pysty maksamaan velkojaan takaisin (esim. Talvivaara)