Tiesitkö, että turhat kustannukset syövät merkittävän osan sijoittajien tuotoista? Prosentin tai kahden kulusäästö voi tuntua etenkin osakemarkkinoiden vuoristorataan tottuneelle sijoittajalle pieneltä, mutta sillä on vuosien saatossa ratkaiseva merkitys sijoittajan saamalle kokonaistuotolle.

Paranna vuosittaista tuottoa karsimalla turhien välikäsien kustannukset

ETF-rahastot ovat erittäin kustannustehokas tapa sijoittaa. ETF-sijoittaja saa tyypillisesti sijoituksilleen markkinatuoton vähennettynä ETF:n kuluilla, jotka ovat murto-osa perinteisen rahaston kuluista. Mitä suuremmat ovat rahaston kulut, sitä pienemmäksi jää yleensä sijoittajan pitkän ajan tuotto.

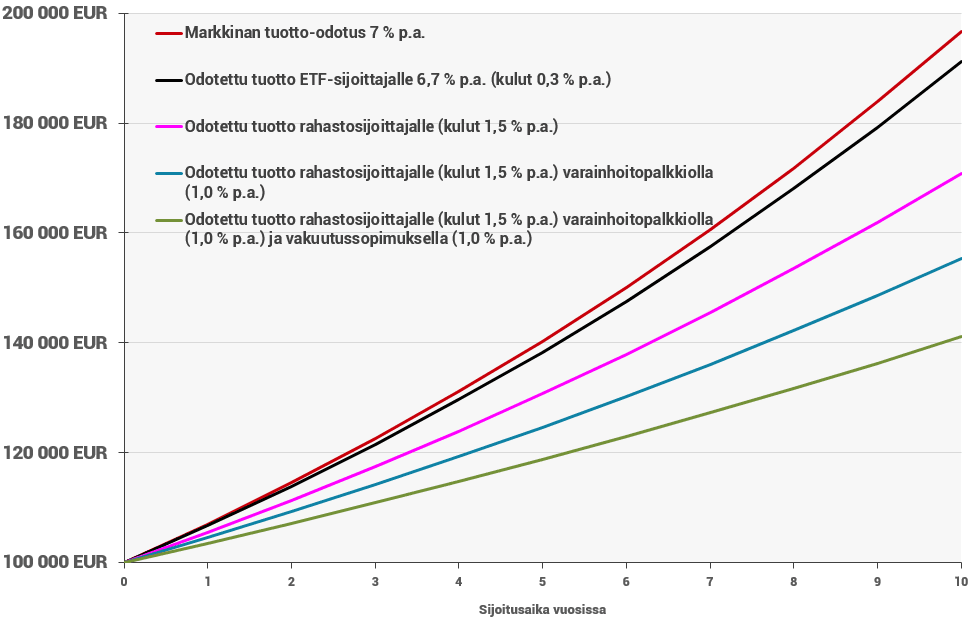

Alla oleva kuvio havainnollistaa kulujen merkityksen neljän eri sijoitustavan avulla. Vuotuinen tuotto-oletus on kaikissa seitsemän prosenttia, josta on vähennetty kunkin sijoitustavan vuotuiset kulut. Sijoitusaika on kymmenen vuotta.

Esimerkissä ETF-sijoittajan kustannus on 0,3 % vuodessa. Rahastosijoittajan kulu on 1,5 %. Varainhoitopalveluita käyttävä sijoittaja maksaa lisäksi yhden prosentin vuotuisen kulun. Tällöin sijoittajan kustannuskuorma nousee jo 2,5 %:iin vuodessa. Neljännessä esimerkissä varainhoitopalveluun on lisätty vielä vakuutuskuori, jonka oletetaan tuovan niin ikään yhden prosentin kustannuslisän vuodessa.

Kulujen vaikutus sijoittajan tuottoon

Näillä oletuksilla ETF-sijoittajan 100 000 euroa olisi kasvanut 91 269 euroa (+91 %) kymmenessä vuodessa. Markkinatuotosta olisi jääty 5 446 euroa Rahastosijoittajalle tuottoa olisi kertynyt 70 814 euroa (+71 %), mikä on 25 901 euroa markkinatuottoa vähemmän.

Jos oletetaan, ettei varainhoito ole pystynyt tuomaan sijoittajalle lisäarvoa, varainhoidon valinneen sijoittajan tuotto olisi jäänyt 55 297 euroon (+55 %), mikä on 41 418 euroa markkinatuottoa vähemmän. Jos mukana olisi olllut vakuutuskuori, sijoittajan tuotto olisi jäänyt 41 060 euroon (+41 %), mikä on 55 655 euroa markkinatuottoa vähemmän. Tämä laskelma ei ota huomioon vakuutuksen veroetuja, joilla vakuutuskuoren käyttöä yleensä perustellaan.

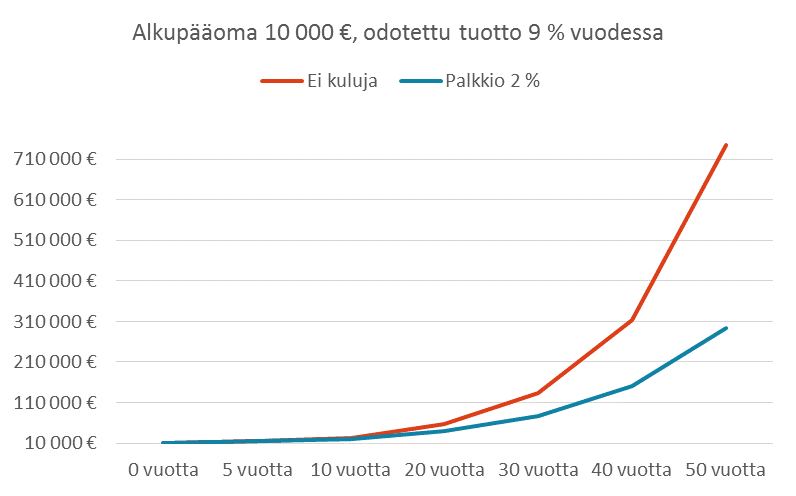

Pitkällä aikaväli ero kasvaa murskaavasti

Korkoa korolle -artikkelissamme on yksinkertaistettu esimerkki 10 000 euron sijoituksesta, joka tuottaa 9 % vuodessa. Punainen viiva kuvaa pääoman kehitystä ilman kuluja ja sininen viiva 2 %:n palkkiolla. 40 vuodessa kuluttoman sijoituksen pääoma on yli kaksinkertainen verrattuna sijoitukseen, josta veloitetaan vuotuinen 2 %:n palkkio.

Pankit ovat reagoineet korkeisiin kuluihin

Myös suomalaisissa pankeissa on herätty korkeisiin kuluihin. Ensimmäisen esimerkkimme mukaisia korken kulun varainhoito- tai vakuutuskuoriratkaisuja ei juurikaan enää näe. Sijoittajille on paremmin tarjolla mahdollisuuksia sijoittaa ETF-rahastoihin tai pankkien omiin indeksirahastoihin. Myös perinteisissä rahastoissa kulut ovat tulleet alas.

Analysoimme aiemmin kotimaiset yhdistelmärahastot, jotka ovat suosittu sijoitusmuoto. Näissä kulut ovat edelleen melko korkeat. Vertasimme Suomen suosituimpien yhdistelmärahastojen tuottoja yksinkertaiseen kolmen ETF:n indeksiyhdistelmärahastoon. Matalariskisissä vaihtoehdoissa yhdistelmärahastot pärjäsivät paremmin kuin indeksi. Tämä voi kertoa siitä, että korkosijoittamisessa rahastot ovat hyvä vaihtoehto.

Sen sijaan korkean riskin yhdistelmärahastoissa indeksi voitti kaikki rahastot keskimäärin 2,31 prosenttiyksikön vuotuisella tuottoerolla. Neutraalin riskin yhdistelmärahastoissa tuottoero oli indeksin hyväksi keskimäärin 0,72 prosenttiyksikköä per vuosi.

Uudella rahastotyökalullamme rahastojen kulujen ja tuottojen vertailu on helppoa!

Kulujen vähentäminen on varmin tapa parantaa tuottoa

- Kulujen merkitystä ei kannata väheksyä. Kulut ja niiden vaikutuksen voi laskea etukäteen, tuotto jää aina arvailujen varaan.

- Sijoittajan kannattaa muistaa, että osa rahaston kuluista jää piiloon. Esimerkiksi rahastojen avaintietoesitteissä esitetyt juoksevat kulut kertovat, minkä verran kustannuksia rahasto on maksanut edellisen 12 kuukauden aikana. Ne eivät kuitenkaan sisällä rahaston arvopaperikaupan kuluja, eivätkä mahdollisia tuottosidonnaisia palkkioita. Lue rahaston kokonaiskuluista kertovasta TER-luvusta täältä.

- Vakuutuskuorien hyötyjä ja haittoja kannattaa niin ikään pohtia tarkkaan. Usein tietyn toimijan kuoriratkaisu sitoo myös saman konsernin rahastovalikoimaan, mikä rajoittaa huomattavasti sijoitusmahdollisuuksia.

- Mitä enemmän välikäsiä ja palvelutasoja, sitä enemmän kustannuksia. Toisen kulu on toisen tuotto.

Löydä tehokkaimmat ETF:t tuhansien ETF:ien joukosta!

ETF-työkalun avulla ETF:ien vertailu ja valinta on helppoa. Mukana yli 3 000 ETF:ää. Löydät työkalusta myös valitsemiamme valmiita ETF-ideoita ja mallisalkkuja.