Ensimmäinen suomalainen SPAC-yhtiö Virala Acquisition Company (VAC) listautuu Nasdaq Helsingin säännellyn markkinan SPAC-segmentille. Tutustu tarkemmin yhtiöön sekä listautumisannin mahdollisuuksiin.

Listautuminen

- Virala Acquisition Company eli VAC hakee C-osakkeidensa listaamista Nasdaq Helsinki Oy:n säännellyn markkinan SPAC-segmentille.

- Listautumisannin koko on noin 90 miljoonaa euroa. Listautumisanti toteutetaan yhtiön C-osakkeiden osakeannilla. C-osakkeet ovat osakkeita, jotka eivät ole olleet kaupankäynnin kohteena säännellyillä markkinoilla ennen listautumisantia.

- Listautumisannissa tarjotaan merkittäväksi alustavasti enintään 9 000 000 uutta yhtiön C-sarjan osaketta.

- Yleisöannissa on tarjolla alustavasti enintään 750 000 osaketta

- Yhtiön tarjoamien osakkeiden merkintähinta on 10,00 euroa osakkeelta.

- Yleisöannissa merkintäsitoumuksen tulee koskea vähintään 50 ja enintään 9 999 yhtiön osaketta.

- 15.6.2021 kello 10.00 listautumisannin merkintäaika alkaa.

- 22.6.2021 kello 16.00 listautumisannin merkintäaika voidaan aikaisintaan keskeyttää.

- 23.6.2021 kello 16.00 listautumisannin merkintäaika yleisöannin osalta päättyy.

- 29.6.2021 kaupankäynti VACin C-osakkeilla alkaa Nasdaq Helsingin säännellyn markkinan SPAC segmentillä, kaupankäyntitunnuksella VACSPAC.

Virala Acquisition Companyn Alexander Ehrnrooth kertoo, mistä yhtiön listautumisessa on kyse

Virala Acquisition Company Oyj (VAC) on suomalainen yrityskauppojen toteuttamista varten perustettu yritysostoyhtiö. VACin perustajaosakkaana puolestaan on Alexander ja Albert Ehrnroothin omistama teollinen omistajayhtiö Virala Oy Ab, joka sijoittaa antiin vähintään 30 miljoonaa euroa samoin ehdoin kuin muutkin osakkeenomistajat.

VACin listautumisanti alkoi tämän viikon tiistaiaamuna ja keskiviikkoiltana pidettiin yhtiöesittely, jossa hallituksen puheenjohtajana toimiva Alexander Ehrnrooth kertoi, miksi Virala on lähtenyt mukaan hankkeeseen.

”Meillä on lähtökohtaisesti ajatuksena se, että kokoamme pienistä ja isommista puroista yhdessä merkittävän pääoman ja se antaa meille erittäin vahvan neuvotteluposition tulevassa yritysostossa. Aiomme hankkia kohdeyhtiön halvemmalla kuin jos kyseinen yhtiö myytäisiin jollekin toiselle pelurille, koska me annamme myyjälle mahdollisuuden olla mukana kehittämässä yhtiötä seuraavat 5–15 vuotta. Tämä luo heille paljon enemmän arvoa kuin pelkkä myyntitransaktio, ja me pystymme sitten siirtämään osan tästä lisäarvosta meidän osakkeenomistajillemme”, kuvasi Ehrnrooth näkemyksiään yhtiön kilpailueduista.

Suomen ensimmäinen SPAC-yhtiö

VAC on Suomen ensimmäinen SPAC-muotoinen yhtiö, eli Special Purpose Acquisition Company. Kaikessa yksinkertaisuudessaan tarkoituksena on kerätä ensin osakeannilla merkittävä pääoma sijoittajilta, listata VAC pörssiin ja hankkia sen jälkeen yhtiö, jonka kanssa VAC yhdistyy. Tämän jälkeen VAC kehittää yhdistynyttä yhtiötä edelleen yhdessä sen omistajien ja sen johdon kanssa. Yritysosto täytyy toteuttaa viimeistään 36 kuukauden kuluessa VACin listautumisen toteuttamisesta. Yritysostojen kohteeksi VAC etsii yhtiöitä, joiden koko on yritysarvolla mitattuna arviolta 50-500 miljoonaa euroa, ja niillä on vahvat siteet Suomeen sekä hyvä kasvu- ja kannattavuuspotentiaali.

VACin toimitusjohtaja Johannes Schulman nosti tilaisuudessa esille sen, että tyypillisesti pääomasijoittaminen on ollut Suomessa tavallisen osakesäästäjän ulottumattomissa siihen liittyvien pitkien sitoutumisaikojen ja suurten pääomavaateiden takia.

”Tässä meidän mallissamme kaikki tavalliset sijoittajat saavat mahdollisuuden osallistua tällaiseen private equity -tyyppiseen transaktioon likvidissä muodossa, mikä ei ole ollut mahdollista ennen SPAC-rakennetta”, korosti Schulman.

Hallituksen puheenjohtaja Ehrnrooth näkee hankkeella olevan myös laajemmin merkitystä suomalaisella pääomamarkkinalla.

”Hyvin moni suomalainen kasvuyhtiö päätyy nykyisin pääomasijoittajien kautta ulkomaille. Varsinkin ne, joilla on suuret tarpeet rakentaa tehtaita, käyttää merkittävästi rahaa myyntiverkostojen laajentamiseen maailmalla tai tehdä lisäyritysostoja”.

Viralalla laaja kokemus yritysten kehittämisestä

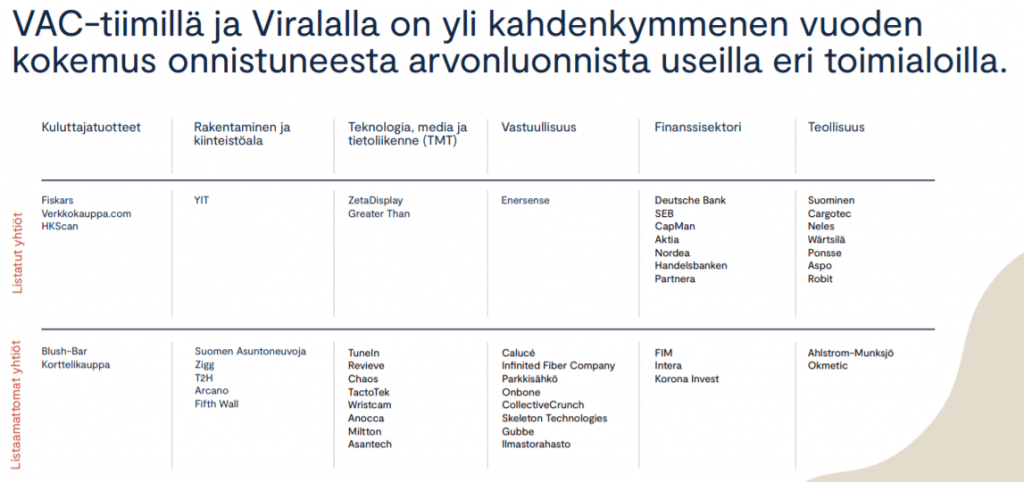

VACin perustajaosakkaana on Virala Oy Ab, jolla on pitkä kokemus merkittävien yritysjärjestelyjen suunnittelusta ja toteuttamisesta. Virala-konsernin keskimääräinen oman pääoman tuotto on vuosina 2014-2020 ollut 24,7 prosenttia.

”Olemme suuria omistajia useissa pörssinoteeratussa yhtiössä sekä Ruotsissa että Suomessa. Meillä on noin 22 suoraa sijoitusta, joista viime aikoina merkittävä määrä on kohdistunut Suomeen. Tämä on meille tärkeä markkina-alue ja Suomessa on hyviä yrittäjiä ja yrittäjäsukuja, joiden kanssa olemme tehneet yhteistyötä esimerkiksi Alhström-Munksjön ja YIT:n kaltaisissa yhtiöissä”, sanoi Ehrnrooth, jonka mukaan VACilla on erittäin tärkeä asema Viralan sijoitussalkussa.

Virala Acquisition Companyn yleisöanti on käynnissä 15.–23.6. ja lisätietoa on saatavilla yhtiön julkaisemasta esitteestä, joka löytyy osoitteesta https://www.virala.fi/fi/ipo/.

Markkinatilanne

VACin asema markkinoilla voi olla hyvinkin suotuisa. Maailmalla kovasti mielenkiintoa herättäneet SPAC-yhtiöt eivät ole toistaiseksi löytäneet tietään Suomeen, minkä takia VACilla on niin sanotusti väylä avoinna. Kuten yhtiön toimitusjohtaja Johannes Schulman toteaa, on VAC suomalainen ja juuri Suomen markkinoille sopivaksi suunniteltu SPAC-yhtiö, minkä takia sen mahdollisuudet menestyä Suomessa ovat paremmat kuin vastaavilla ulkomaalaisilla yhtiöillä.

Yhtiön vahvuuksista ehkä eniten korostuu todella osaava henkilöstö. VAC tuo tiedotteissaan esiin henkilöstönsä kattavan kokemuksen sijoitustoiminnasta, liiketoiminnan johtamisesta sekä kehittämisestä. Laajan kokemuksen lisäksi VACilla on laajat verkostot sekä Suomessa, että muualla maailmassa. Kilpailueduista puhuttaessa on myös pakko mainita VACin perustajaosakkaana ja yhtiön mukaan tukirankana toimiva Virala, joka on tällä hetkellä pääomistajana viidessä listatussa yhtiössä Suomessa ja Ruotsissa. Viralalla ja VAC-tiimillä onkin yli kahdenkymmenen vuoden kokemus onnistuneesta arvonluonnista eri toimialoilla.

’

Sijoittajia kehotetaan tutustumaan listautumisannin ehtoihin sekä lukemaan Finanssivalvonnan hyväksymä esite ennen sijoituspäätöstä ymmärtääkseen sijoitukseen liittyvät mahdolliset riskit ja edut. Finanssivalvonnan esitettä koskevaa hyväksymistä ei tule pitää tarjottavien ja kaupankäynnin kohteeksi otettavien arvopapereiden hyväksyntänä. Esite on saatavilla sähköisenä Yhtiön verkkosivustolla www.virala.fi/fi/ipo sekä osoitteissa www.nordea.fi/vac-fi ja www.seb.fi.

Tässä esitetty ei ole eikä sitä tule käsittää sijoitussuositukseksi tai kehotukseksi merkitä, ostaa tai myydä arvopapereita. Sijoittamiseen ja rahoitusvälineisiin liittyy aina riskejä. Sijoitusten arvo ja tuotto voi muuttua ja sijoitetun pääoman voi menettää jopa kokonaan. Historiallinen kehitys ei ole tae tulevasta tuotosta.

Tehty kaupallisessa yhteistyössä Virala Acquisition Company Oyj:n kanssa