Tekninen analyysi pyrkii hyödyntämään historiallista hintadataa sijoitusmahdollisuuksien tunnistamiseksi. Relative Strength Index on yleisesti käytetty teknisen analyysin indikaattori. Mikä se on ja mitä se pyrkii mittamaan?

Relative Strength Index (RSI)

Relative Strength Index eli suhteellinen voimaindeksi mittaa nousun suuntaa ja voimakkuutta osakkeen tai muun arvopaperin viimeaikaisista hinnoista. RSI, kuten monet muut teknisen analyysin indikaattorit, on oskillaattori eli sen arvo vaihtelee kahden ääriarvon välillä. RSI:n kohdalla vaihteluväli on 0-100. Arvojen tulisi kuvastaa, kuinka yli- tai aliostettuja tarkastellut osakkeet ovat. Indikaattorissa käytetty aikaperiodi (käytettyjen viimeaikaisten hintojen määrä) voi vaihdella, mutta yleisesti käytetty standardi on 14 päivää.

Aikaperiodin lyhentäminen tekee indikaattorista herkemmin reagoivan, sillä käytettyjen datapisteiden määrä indeksin laskemiseksi on vähäisempi. Aikaperiodin pidentäminen puolestaan tasoittaa RSI:n liikettä, sillä indikaattori johtaa arvonsa suuremmasta määrästä dataa. Herkemmin reagoivat lyhyen aikavälin RSI-indikaattorit saavuttavat yli- ja aliostettuja arvoja huomattavasti tiheämpään tahtiin kuin pitemmän aikaperiodin dataa hyödyntävät.

Lyhyemmän ajanjakson RSI tuottaa siis enemmän mahdollisia osto- ja myyntisignaaleja mahdollistaen lyhyemmän frekvenssin kaupankäyntiä, mutta signaalien luotettavuus kärsii virhesignaalien määrän kasvaessa. Pidemmän ajanjakson RSI tuottaa vähemmän yli- ja aliostettu -signaaleja vähentäen indikaattoriin perustuvien kaupankäyntisignaalien määrää, mutta signaalit ovat suhteellisesti luotettavampia.

Miten tulkita RSI:tä?

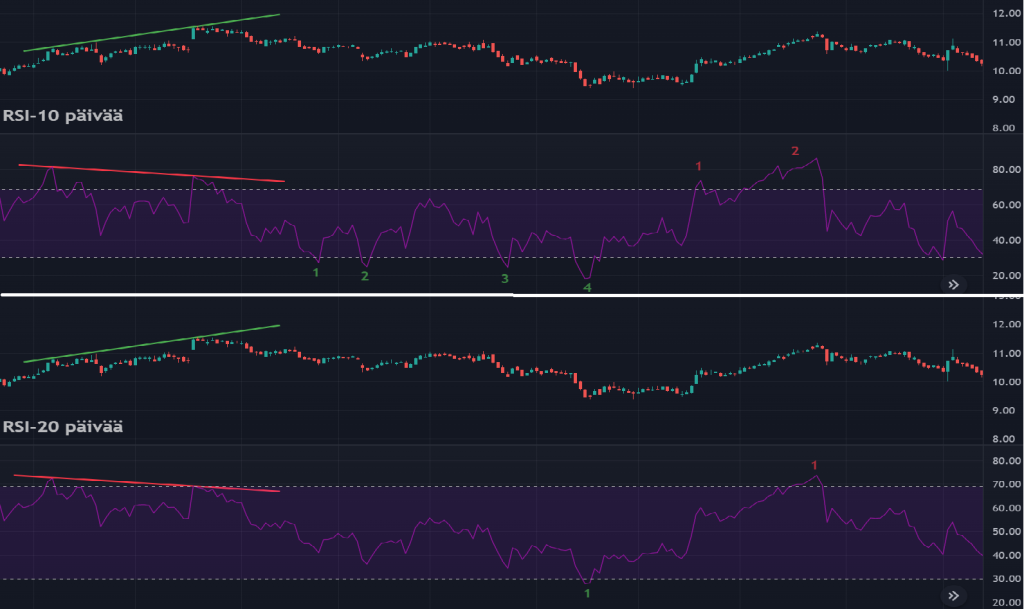

Alla on havainnoitu RSI10- ja RSI20-päivän liikettä samalle osakkeelle samassa ajassa. Kuvasta voidaan nähdä, kuinka RSI10 on tuottanut enemmän signaaleja verrattuna RSI20:een:

Perinteisen tulkintatavan mukaan arvopaperi on yliostettu, kun RSI:n arvo on yli 70 ja puolestaan ylimyyty, kun arvo on alle 30. Perinteisen tulkinnan mukaan yliostettu- ja ylimyytytilanne voivat ennakoivat trendin käännettä tai korjausliikettä. Mitä korkeampi tai matalampi arvo on, sitä kauemmaksi hinta on momentumin vaikutuksesta liikkunut sen ”todellisesta” arvosta. Tämä ajattelutapa toimii parhaiten silloin, kun tarkasteltuun arvopaperiin ei kohdistu vahvaa nousevaa tai laskevaa trendiä.

Divergenssi voi kertoa trendin muutoksesta

Myös divergenssi voi viestiä trendin muutoksesta. Divergenssillä tarkoitetaan tilannetta, jossa osake saavuttaa uuden paikallisen hintahuippunsa, mutta RSI:n arvo jää matalammalle tasolle kuin edeltävässä hintahuipussa. Tällaisessa tilanteessa divergenssi voi olla enne hidastuvasta nousu-momentumista ja alkavasta laskevasta momentumista. Divergenssi voi luonnollisesti tapahtua myös ylimyydyn tilanteen puolella.

Alla on hahmoteltu divergenssiä sekä yli- ja alimyytysignaaleja.

Kuva 2 on valittu tähän artikkeliin, sillä tilanteesta erottuu hyvin selkeästi divergenssi ja sivuttain liikkuvan trendin myynti- ja ostosignaalit. RSI:tä hyödyntävän sijoittajan on hyvä tietää, että yhtä selkeät tilanteen ovat harvassa ja niiden tunnistaminen reaaliaikaisesta kuvaajasta voi olla hyvin haastavaa. Varsinkin lyhyemmillä aikaperiodeilla virhesignaalien määrä on yleensä korkea.

Trendi ja RSI

Osakkeen vahvassa nousu- tai laskutrendissä perinteinen ajattelutapa, jossa yli 70 arvo kertoo yliostetusta tilanteesta ja alle 30 ylimyydystä, johtaa helposti RSI:n virheelliseen tulkintaan. Vahvassa nousutrendissä oleva arvopaperi voi tiheään saavuttaa yli 70 arvon. Tämän ymmärtäminen voi helpottaa indikaattorin hyödyntäjää tunnistamaan meneillään olevaa trendiä, ja olemaan varovainen yliostettu- ja ylimyytysignaalien kanssa. Trendin tunnistamisessa sijoittaja voi myös yrittää hyödyntää liukuvia keskiarvoja.

Trendin tunnistamisen lisäksi jotkut sijoittajat pyrkivät muokkaamaan yliostettu- ja ylimyytytasoja meneillään olevaan trendiin sopivaksi. Esimerkiksi kovassa nousutrendissä yliostetun rajaa voidaan nostaa tasolle 80-90 ja ylimyydyn raja tasolle 40-50. Kovassa laskutrendissä rajat voivat olla esimerkiksi 55-65 ja 20-30. Jokaisen sijoittajan on kuitenkin tehtävä valinta itse perustuen omaan preferenssiin, kokemukseen ja tietoon sijoitettavasta kohteesta ja vallitsevasta trendistä. Varovaisemmat sijoittajat voivat käyttää aina yliostetun rajana 80 ja ylimyydyn rajana 20 virhesignaalien vähentämiseksi.

Alla on hahmoteltu RSI:n liikettä vahvan nousutrendin aikana:

RSI:n laskeminen

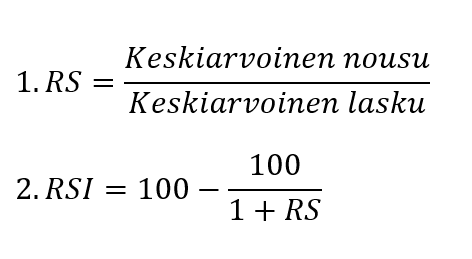

RSI:n laskeminen on kaksivaiheinen prosessi. Ensin lasketan suhteellinen voimakkuus (RS), jonka jälkeen luku indeksoidaan. RSI vaiheiden laskukaavat ovat seuraavat:

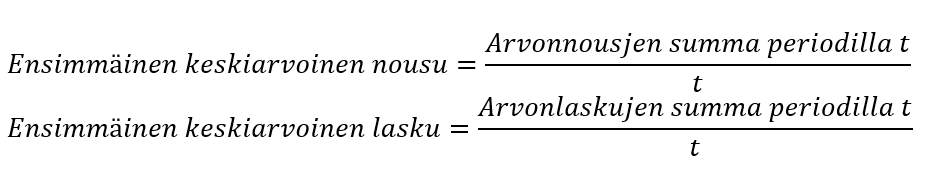

Ensimmäisen keskiarvoisen nousun ja laskun saamiseksi voidaan hyödyntää päivätason arvonnousujen ja -laskujen aritmeettisia keskiarvoja:

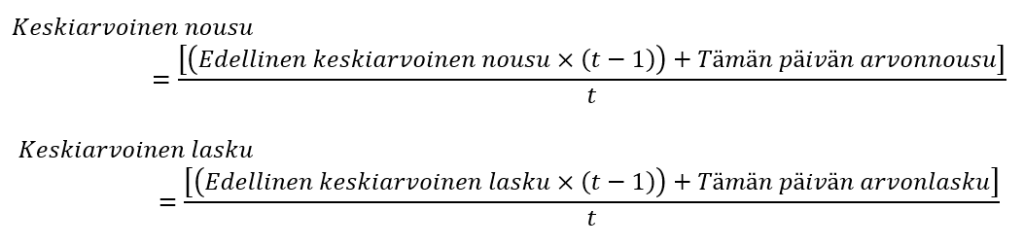

Tulevien keskiarvojen tasoittamiseksi, myöhempien keskiarvoisten nousujen ja laskujen laskemisessa hyödynnetään edellistä laskettua arvoa:

RSI:tä hyödyntävän sijoittajan on oleellista ymmärtää kuinka RSI lasketaan ainakin yleisellä tasolla. Laskentakaavan ja -prosessin ymmärtäminen helpotta indikaattorin syvempää ymmärtämistä ja tulkintaa. Kaavasta nopeasti esille tulevat tärkeimmät huomiot ovat:

- Jos keskiarvoinen nousu saa arvon 0, tarkoittaa se sitä, että hinta on laskenut kaikkina periodin t päivinä. Tällöin myös RSI saa arvon 0.

- Jos keskiarvoinen lasku saa arvon 0, tarkoittaa se sitä, että hinta on noussut kaikkina periodin t päivinä. Tilanne aiheuttaa RS laskentavaiheessa matemaattisesti määritelmättömän nollalla jako tilanteen. Tällaisessa tilanteessa RSI määritellään saavaksi arvon 100.

- RSI:n arvo nousee, jos hinnannousupäivien lukumäärä ja jos hinnannousujen voimakkuus kasvavat periodilla t.

- RSI:n arvo laskee, jos hinnanlaskupäivien lukumäärä kasvaa ja jos hinnanlaskujen voimakkuus kasvaa periodilla t.

RSI:n käytön hyödyt ja rajoitteet

Hyvin käytettynä RSI:n hyödyntäminen voi tuottaa sijoittajalle tilastollista etua ja parantaa omaa kaupankäyntiä. Osto- ja myyntipäätösten systematisointi, eli niiden perustuminen johdonmukaisiin sääntöihin ja dataan, voi vähentää ihmisille ominaista tunneperäisitä ja impulsiivista päätöksentekoa, sekä vähentää liiallista kaupankäyntiä.

Indikaattoreita erittäin syvällisesti ymmärtävä henkilö voi yrittää tehdä kauppaa pelkästään teknisen analyysin työkalujen avulla, mutta empiirisen tutkimuksen pohjilta kyseiset strategiat harvemmin onnistuvat päihittämään markkinoita pitkällä aikavälillä.

Back-testauksella on löydetty useita pitempiäkin ajanjaksoja, jolloin erinäiset indikaattorit ovat tuottaneet itsessään hyvin. Ongelmaksi nousee enemmänkin se, että pitkällä aikavälillä esimerkiksi markkinaolosuhteiden muutokset, virhesignaalien määrä ja epäluotettavuudesta johtuvat vaihtelevan kokoiset tappiot syövät tuottoja. Yliperformanssiajanjaksoina on hyvin vaikea sanoa, miksi juuri kyseisellä periodilla indikaattori on toiminut hyvin, joten tulevia yli- ja aliperformanssiajanjaksoja on äärimmäisen vaikea arvioida etukäteen. Toiseksi, back-testauksessa käytössä on kokonaiskuva, johon erinäisiä toimintamalleja on helpompi sovittaa. Reaaliaikainen indikaattorin hyödyntäminen jättää aina varaa subjektiivisuudelle.

Kritiikistä huolimatta on hyvä muistaa, että monet sofistikoituneet ammattisijoittajat hyödyntävät teknisiä indikaattoreita sijoitusprosesseissaan, koska he kokevat niistä saadun informaation hyödyllisenä. RSI:n hyödyntäminen fundamenttianalyysin tukena ja yhdistettynä muihin teknisen analyysin indikaattoreihin (kuten MACD ja liukuva keskiarvo) etenkin osto- ja myyntipäätöksiä tehdessä voi tuoda ylimääräistä hyötyä

sijoittajalle.