Markkinaympäristö on nyt erityisen mielenkiintoinen. Seuraamme viikoittain osakemarkkinoiden trendejä. Millä osakkeilla paras momentti, milloin karhumarkkina päättyy? Valmiit listat parhaiten ja heikoiten tuottaneista osakkeista Suomesta ja maailmalta, viikko 13.

Markkinaympäristö: Yritysluottamus kasvussa

Tärkeimmät talousnostot viimeiseltä viikolta:

- Yhdysvaltain keskuspankki Fed nosti viikko sitten odotetusti ohjauskorkoa 0,25 prosenttiyksikköä. Fedin pääjohtaja Jerome Powell sanoi, että keskuspankki on tulevaisuudessa valmis tekemään lisää koronnostoja, jos inflaation kitkeminen sitä vaatii, vaikkakin Fed näkee rahoitusolosuhteiden jo vahvasti kiristyneen. Fedin jäsenten mediaaniarvio koronnostoista tälle vuodelle on tällä hetkellä 0,25 prosenttiyksikköä. Powelli sanoi myös, ettei Fed suunnittele ohjauskoron alentamista tänä vuonna, mikä oli markkinoiden odotuksista eriävä näkemys. Lisätietoa korkopäätöksestä ja sijoittajan näkökulmasta täältä.

- S&P Globalin luottamuskyselyssä Yhdysvaltojen yritysten luottamus parani edellisen kuun vertailuarvoihin verrattuna. Maaliskuun yritysluottamuslukema oli 53,3 (ed. 50,1), mikä on indeksin korkein luku sitten viime vuoden toukokuun. Yli 50 lukema viestii siitä, että liiketoiminnan aktiviteetin odotetaan vahvistuvan tulevina kuukausina.

- Palvelusektorin luottamuslukema oli 53,8 (ed. 50,6), mikä on korkein taso sitten viime vuoden huhtikuun. Kohenneisiin luottamuslukuihin vaikuttavat erityisesti asiakaskysynnän ja tilausten määrän lisääntyminen.

- Teollisuusyritysten luottamus jäi ainakin vielä kasvurajan alapuolelle, mutta oli selkeästi odotuksia (47) parempi. Indeksi lukema oli 49,3 (ed. 47,3). Yritykset ovat raportoineet tuotantokustannusten nousupaineiden lieventymisestä, jolla on ainakin ollut positiivinen vaikutus indeksin lukemaan.

- Myös euroalueen yritysten ja palvelusektorin luottamus kasvoivat. Yritysten ostopäällikköindeksi oli 54,1 (ed. 52) ja palvelusektorin lukema 55,6 (ed. 52,7).

- Euroalueen teollisuusyritysten luottamus puolestaan heikkeni ja jäi odotuksista. Heikkenemiseen vaikuttavat ainakin inflaatio ja rahapolitiikan kiristyminen. Luottamusindeksin lukema oli 47,1 (ed. 48,5).

- Iso-Britannian kuluttajahintainflaatio kiihtyi ja oli helmikuussa vuositasolla 10,4 % (ennuste. 9,9 %; ed. 10,1 %) ja kuukausitasolla 1,1 % (ennuste. 0,6 %; ed. -0,6 %). Myös pohjainflaatio kiihtyi 6,2 prosenttiin (ennuste. 5,7 %; ed. 5,8 %). Englannin keskuspankki nosti viime viikolla ohjauskorkoa 0,25 prosenttiyksikköä tasolle 4,25 %.

Osakeindeksien kehitys

Vuoden alusta

- S&P 500 +3,85 %

- Nasdaq 100 +16,09 %

- OMXH25 -5,66 %

Indeksit vuoden 2022 huipputasoja alempana

- S&P 500 vuoden 2022 huipuista -17,57 % (huiput 4818 pist.)

- Nasdaq 100 vuoden 2022 huipuista -24,78 % (16765 pist.)

- OMXH25 vuoden 2022 huipuista -19,85 % (5787 pist.)

Laaja S&P 500 -indeksi on teknisestä näkökulmasta edelleen noususuunnassa, sillä 50 päivän liukuva keskiarvo on 200 päivän liukuvan keskiarvon yläpuolella. Indeksi läpäisi 50 päivän keskiarvon, mutta 200 päivän liukuvan keskiarvon tukitaso piti. 20 päivän keskiarvo sulkeutui 50 päivän ja 200 päivän keskiarvojen välille.

Myös Dow Jones- ja OMXH25 -indeksin 50 päivän keskiarvo on pitemmän ajan keskiarvoa korkeammalla. Molempien indeksien 20 päivän liukuva keskiarvo on kuitenkin 50 päivän keskiarvon alapuolella. Lisäksi, OMXH25- indeksin kurssi sulkeutui 200 päivän liukuvan keskiarvon alle, mikä on huono signaali. Nasdaq100 -indeksin kohdalla 50 päivän keskiarvo on edelleen 200 päivän liukuvan keskiarvon yläpuolella ja 20 päivän keskiarvo 50 yläpuolella.

Liukuvat keskiarvot ovat laajasti käytettyjä teknisen analyysin indikaattoreita, joista lisätietoa voit lukea täältä.

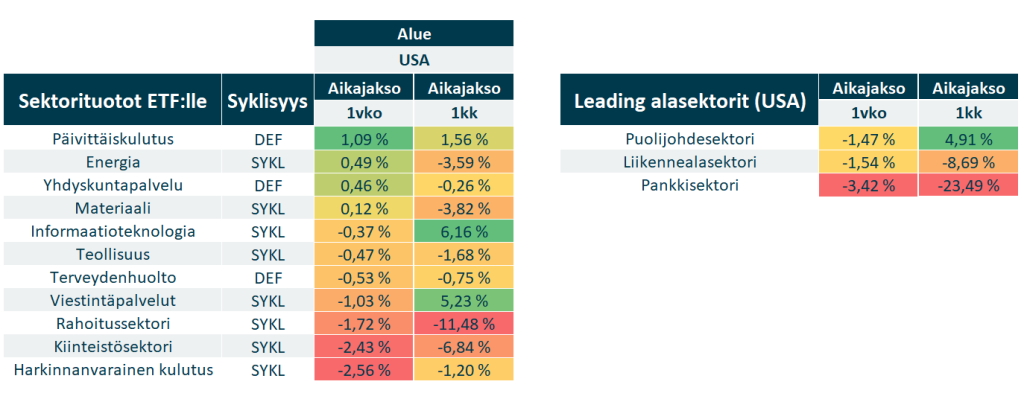

Trendaavat sektorit – ristiriitaisuutta markkinoilla

- Tällä viikolla lista oli ristiriitainen. Neljä pääsektoria ylsi viikolla positiiviseen viikkotuottoon, joista 2 olivat defensiivisiä ja 2 syklisiä. Epävarmassa markkinatilanteessa volatiliteetti on ollut suurta, ja listalla on tapahtunut viikkojen aikana nopeita muutoksia. Parhaiten pääsektoreista pärjäsi defensiivinen päivittäiskulutus ja toiseksi parhaiten energiasektori. Harkinnanvarainen kulutus suoriutui viikolla heikoiten.

- Rahoitussektorin tuotto kääntyi viikolla jälleen negatiiviseksi, mutta toissaviikkoisen romahduksen jälkeen myyntipaine on selvästi rauhoittunut.

- Kuukausitasolla mitattuna, vain kolmen pääsektorin tuotto on ollut positiivinen. Nämä sektorit ovat sykliset viestintäpalvelut ja teknologia, sekä defensiivinen päivittäiskulutus. Muiden pääsektorien osalta defensiiviset ovat pärjänneet syklisiä paremmin.

- Viikkotasolla, kaikkien leading alasektoreiden tuotto oli negatiivinen ja ne pärjäsivät heikosti suhteessa pääsektoreihin.

- Kuukausitasolla puolijohdesektori on pärjännyt hyvin suhteessa pääsektoreihin. Pankkisektori on pärjännyt pääsektoreita selvästi heikommin, kuten myös liikennealasektori.

Ristiriitainen lista viestii markkinoiden hakevan suuntaa. Viime viikkoon verrattuna defensiivisten sektoreiden kehitys oli suhteessa hieman parempaa kuin syklisten, mikä viestii epävarmuuden jonkin verran lisääntyneen. Fedin koronnosto osui markkinoiden odotuksiin, mutta puheet koronlaskujen siirtymisestä ensivuoteen ja tarpeet alueellisten pankkien tukemisesta latistivat markkinoiden tunnelmia. Pankkeihin liittyvän epävarmuuden jatkuminen näkyy myös erityisesti pankki- ja rahoitussektoreissa. Pääsektoreiden tuotot olivat myös keskimäärin heikompia ja enemmän negatiivisia kuin viime viikolla, mutta suuria muutoksia sentimentissä ei ole tapahtunut viikko- ja kuukausitasolla.

Leading alasektoreista näkyy myös hienoinen epävarmuuden kasvu, sillä puolijohde- ja pankkisektorin tuotot kääntyivät negatiivisiksi. Puolijohdesektori on kuukausitasolla pärjännyt hyvin suhteessa pääsektoreihin, mutta liikennealasektorin ja erityisesti pankkisektorin kuukausikehitys on rumaa katseltavaa.

Leading alasektorit tarkoittaa alasektoreita, joiden tuottoa seuraamalla saa käsityksen siitä, onko sykli kääntymässä. Jos puolijohde- (semiconductor), liikenne- (transport) ja pankkisektorit (banks) tuottavat muuta markkinaa paremmin, kertoo se syklin käänteestä positiiviseen ja riskisentimentin muutoksesta riskiä suosivaksi.

Trendaavat osakkeet ja pahimmat laskijat Suomi ja maailma

Jäsenosiossa trendaavien kotimaisten ja kansainvälisten osakkeiden listat. Trendilistat antavat sijoittajalle käsityksen osakkeista, joilla on vahva momentti.

Momentin seuraaminen on nykyisessä markkinatilanteessa erityisen tärkeää, sillä karhumarkkinassa on vaikea löytää osakkeita, jotka pärjäävät. Lisäksi momentin avulla voi tutkia käännettä karhumarkkinasta härkämarkkinaan.

Kokeilun jälkeen tilaus jatkuu 11,90 €/kk. Voit perua milloin tahansa.