Atria menetti tulostaan vuoden 2023 lopulla. Yhtiö laajenee strategisesti kiintoisaan tuoreiden mikroaterioiden markkinaan Ruotsissa.

Yrityskaupalla kiinni Ruotsin potentiaaliseen mikroateriamarkkinaan

Elintarvikeyhtiö Atrian viime kesänä aloittanut toimitusjohtaja Kai Gyllström vie yhtiön kautensa ensimmäiseen strategiseen yritysostoon.

Atria tiedotti tulosjulkistuspäivänä 22.2.2024 ostavansa ruotsalaisen Gooh-valmisruokaliiketoiminnan Lantmännen Cerealialta. Lantmännen on iso ruotsalainen tuottajaosuuskunta, jonka liikevaihto viime vuonna oli 5,8 miljardia euroa. Tästä kaupan elintarvikkeiden osuus on noin 500 miljoonaa euroa.

Goohin liikevaihto on noin 16 miljoonaa euroa ja yksikkö on kannattava. Se valmistaa tuoreita mikroaterioita Ruotsin vähittäiskauppaan noin 25 prosentin markkinaosuudella. Yhtiö on segmentissään markkinajohtaja ja sen tuotantolaitos sijaitsee Tukholman alueella Järnassa.

Vaikka ostettava liiketoiminta Gooh on liikevaihdoltaan noin yksi prosentti Atriasta, kaupan merkitystä korostaa valmisruokamarkkinan kasvupotentiaali. Gyllström ja Ruotsin maajohtaja Jarmo Lindholm luonnehtivat tulosjulkistuksessa yritysostoa ”platformiksi” eli alustaksi, jolla yhtiö voi kasvattaa ja kehittää liiketoimintaa edelleen.

Atria Suomen loppuvuoden tulosta painoi myynnin lasku

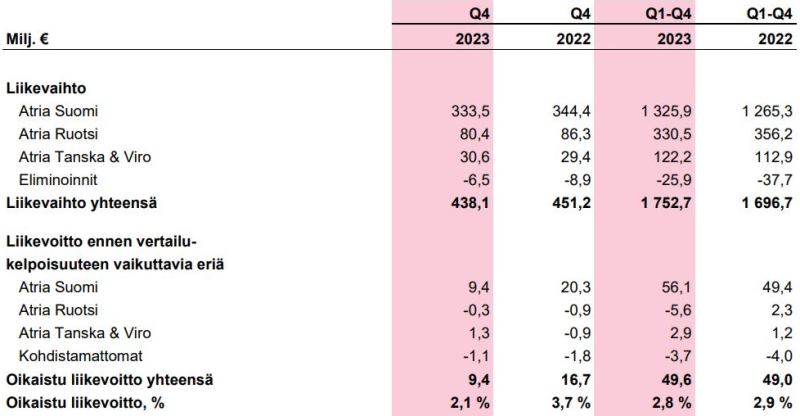

Johto vaikutti tulosjulkistuksessa koko vuoden tulokseen 2023 tyytyväiseltä, mutta viimeinen neljännes oli ennakoitua haastavampi erityisesti Atria Suomessa. Myynnin rakenne ja myyntihinnat laskivat, jonka myötä liiketoiminta-alueen liikevaihto supistui 2,9 prosenttia.

Liikevaihto laski niin viennissä, rehumyynnissä, vähittäiskaupassa kuin food servicessä (ravintolat ja tukkukauppa). Kaikkiaan Suomen markkina kasvoi Atrian vähittäiskaupan tuoteryhmissä 1,5 prosenttia arvossa mitattuna. Samaan aikaan kustannusinflaatio jatkui energiaa lukuun ottamatta.

Atria Suomen kehitys heijastuu heti koko konserniin, koska se tekee tuloksesta valtaosan. Konsernin oikaistu tulos neloskvartaalilla heikkeni 16,7 miljoonasta 9,4 miljoonaan euroon.

”Suomen tulosta painoi erityisesti myynnin lasku ja liikevaihto laski vähittäiskauppa- ja food service – kanavissa”, Gyllström kertoo. Kannattavuus heikkeni erityisesti lihamyynnin arvo-osissa.

”Jos olette käyneet ruokakaupassa viime aikoina, siellä saa ulkofilettä ja sisäfilettä suhteellisen halpaan hintaa”, itsekin yhtiön tuotteita ostava toimitusjohtaja tiivistää.

Nurmon uusi siipikarjatehdas on tuotannossa, mutta aiheuttaa vielä ylimääräisiä kustannuksia. Käyttöönotto vaatii johdon mukaan aikaa, että tehdas saadaan optimoitua. Atria Suomen toimitusjohtaja Mika Ala-Fossi muistuttaa, että kyseessä on iso haltuunotto ja ”koko ajan suoritetaan paremmin”.

Atria Suomen lihavienti on noin 100 miljoonaa euroa vuodessa ja Ala-Fossin mukaan tärkeimpiä vientimaita ovat Kiina, Etelä-Korea, Japani ja Tanska.

Liiketoiminta-alueista Ruotsi sekä Tanskan & Viro paransivat liiketulostaan vuoden lopulla, mutta euromääräiset tulokset ovat pieniä Suomeen verrattuna. Viron kehitys jatkui hyvänä koko vuoden. Markkina Atrian tuoteryhmissä kasvoi jopa 13 prosenttia ja yhtiö otti markkinaosuuksia.

Kertaerät painoivat tulosta

Atria joutui kirjaamaan isot kertaluonteiset kuluerät viimeisellä neljänneksellä, mikä painoi raportoidun viimeisen rivin tuloksen negatiiviseksi sekä neloskvartaalilla -42 miljoonaa euroa että koko vuonna -15 miljoonaa euroa.

Kertakulut ovat pääosin ei-kassavaikutteisia, joten ne eivät vaikuta likviditeettiin, mutta oman pääoman supistuessa kulut heikensivät jonkin verran tasemittareita. Atrian omavaraisuusaste säilyi silti hyvällä 42 prosentin tasolla ja oli tavoitetason (40 %) yläpuolella.

49 miljoonan euron kertakuluista keskeisimmät yhteensä 40 miljoonaa liittyivät Ruotsin ja Tanskan liikearvon alaskirjauksiin, koska (aiemmin ostettujen yritysten) tulevien arvioitujen rahavirtojen nykyarvot supistuivat kohonneen korkotason ja kuluttajien heikomman ostovoiman vuoksi.

Atrian korollinen nettovelka on säilynyt Suomen ja Ruotsin isoista investoinnista huolimatta selvästi alle 300 miljoonassa eurossa ollen tilikauden lopussa 274 miljoonaa. Yhtiön johto on tasoon tyytyväinen. Liiketoiminnan rahavirta koheni tilikaudella 93 miljoonaan euroon edeltävän vuoden 54 miljoonasta.

Kohonnut korkotaso nosti yhtiön rahoituskustannuksia noin 10 miljoonalla eurolla edeltävästä vuodesta. Vuoden lopussa lainasalkun keskikorko oli 4,6 prosenttia.

Gyllström kertoo, että tilojen osalta Atria on keskittynyt paljon hiilijalanjäljen mittaamiseen. Sekä nauta- että sikatiloilla on käynnissä pilottihankkeita. Atrian isona tavoitteena on hiilineutraali ruokaketju tulevaisuudessa. Kirjoitimme vastuullisuudesta ja päästövähennystavoitteista joulukuun CMD-jutussa.

Tulevaisuus

Atrian ohjeistus alkaneelle vuodelle 2024 on laskeva operatiivinen liiketulos. Kuluttajan ostovoima on paineessa, mutta toisaalta loppuvuonna Suomen tilannetta helpottanee Sahalahden tehtaan poistuminen kulukuormasta yhtiön keskittäessä siipikarjatuotannon Nurmoon.

Sekä Ruotsissa että Tanskassa yhtiö on tehnyt tehostustoimia ja tuotannon keskittämistä. Vaikka Ruotsin liikevaihto laski, yhtiön suhteellinen kannattavuus parani vuoden loppua kohden. Niin Ruotsissa, Tanskassa kuin viime aikoina myös Suomessa kuluttaja hakee edullisempia tuotteita, mikä näkyy kampanjamyynnin ja kaupan merkkien suosiona.

Investointien taso tulee laskemaan oltuaan kahden viime vuoden aikana keskimäärin 120 miljoonaa euroa vuodessa. Voitonjaon säilyttäminen lähes ennallaan on nähdäkseni viisasta ja kertoo osaltaan luottamuksesta vastaisiin liiketoimintanäkymiin.

Yhtiön yhdistetty osinko- ja pääomanpalautusehdotus on 0,60 euroa osakkeelta, tehden yhteensä 16,9 miljoonaa euroa. Tämä tarkoittaa samalla hyvää kuuden prosentin tuottoa nykykurssia (10 €) vasten.

Vaikka Atria Suomen kehitys oli markkinan mukana heikkoa vuoden 2023 lopulla, koko vuoden aikana yksikkö otti johdon mukaan markkinaosuutta Suomen vähittäiskaupassa ja koko vuoden operatiivinen tulos oli ennätystasolla. Gyllström muistutti tulosjulkistuksessa, että valmisruokaliiketoiminta kasvaa Suomessa ja siinä yhtiöllä on mahdollista kasvaa myös jatkossa, koska nykyinen markkinaosuus on ”suhteellisen matala” verrattuna muihin tuoteryhmiin.

On myös todella mielenkiintoista nähdä Goohin vaikutus lähivuosien aikana Ruotsin liiketoiminnassa. Liiketoimintakauppa on nähdäkseni oikeansuuntainen ja kaupallisesti selkeä brändihankinta. Yhtiö rahoittaa sen vieraalla pääomalla. Kauppa odottaa kilpailuviranomaisen hyväksyntää ja toteutunee loppukeväästä.

IR-ikkuna on SalkunRakentajan ja Sijoittaja.fi:n yrityskumppaneiden kanava taustoittaville ja analyyttisille artikkeleille sekä muulle mielenkiintoiselle sijoittajatiedolle. Artikkeli on osa kaupallista yhteistyötä yhtiön kanssa. Artikkeli ei sisällä sijoitussuosituksia.

Kirjoittaja omistaa yhtiön osakkeita.