Brexit-analyysia pukkaa joka tuutista. Joko sijoittajia vaivaa Brexit-ähky?

Omassa sähköpostissani on kymmeniä eri analyysitalojen Brexit-analyyseja. Sijoittajat punnitsevat nyt Brexitin todellisia vaikutuksia ja strategit naputtavat sormet punaisina sijoitussuosituksia.

Osakekurssit ovat palautuneet voimakkaasti

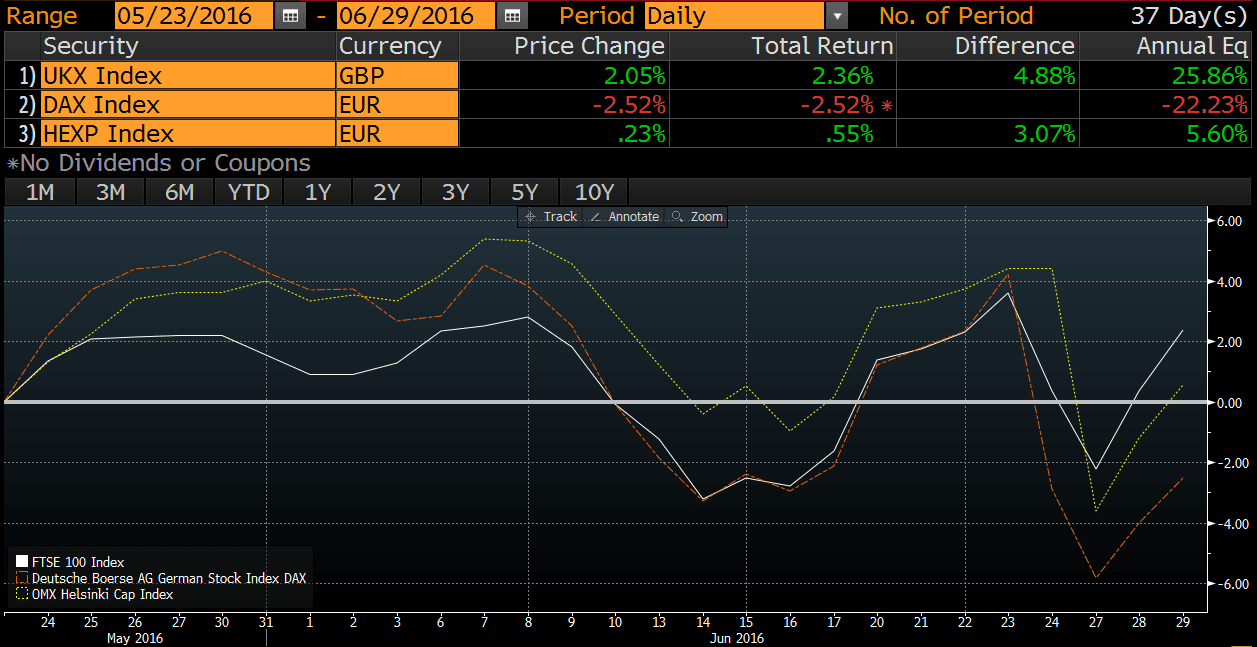

Pörssikurssit sisältävät ainakin teoriassa kaiken saatavilla olevan informaation. Brexit-romautti kurssit perjantaina ja Suomessa maanantaina. Sen jälkeen on nähty voimakasta palautumista.

U.K. osakkeet (valkoinen viiva) ovat nousseet lähes Brexit-äänestystä edeltävälle tasolle ja 5 %-yksikköä korkeammalle kuin kesäkuun puolivälissä. Saksalaiset osakkeet (punainen viiva) ovat ottaneet eniten hittiä. Saksalaiset osakkeet ovat 6 %-yksikköä alle äänestystä edeltävän tason ja samalla tasolla kuin kesäkuun puolivälissä. Suomalaiset osakkeet ovat palautuneet nopeasti ja ovat 3 %-yksikköä alle Brexit-äänestystä edeltävän tason ja korkeammalla kuin kesäkuun puolivälissä.

Lähde: Bloomberg, Bloomberg L.C.:n luvalla.

Ajoituksen sietämätön vaikeus

Strategit, jotka laskivat osakepainoa ennen Brexit-äänestystä juhlivat onnistumista maanantaina. Nyt juhlinta on hiljentynyt. Allokaatiopäätöksellä saatiin hyötyä, mikäli osakkeet laskettiin alipainoon torstaina ja ostettiin takaisin maanantaina. Muussa tapauksessa allokaatiopäätöksellä on voitu tehdä jo tappiota.

Taktinen allokaatio on vaikea taiteenlaji. Voimakkaalla näkemyksen otolla voidaan tehdä merkittäviä tappioita. Siksi suuria pääomia hallinnoivat varainhoitotalot ovat näkymyksen otossa varovaisia. Lisäksi markkinatilanteet vaihtuvat nykyään niin nopeasti, että allokaatiokomiteaa ei saada edes koolle, kun tilanne on jo muuttunut.

Taktisessa allokaatiossa kuin muussakin sijoitustoiminnassa tärkeintä on pysyä strategiassa ja seurata niitä indikaattoreita, jotka ovat strategian kannalta olennaisia. Hyväksi havaittu strategia on tasapainottaa painot tietyin väliajoin. Tällöin tulee myytyä ylihinnoiteltuja ja ostettua alihinnoiteltuja omaisuuslajeja. Lisäksi säästyy informaatiohälyn aiheuttamalta vaivalta, kun jokaiseen markkinarisaukseen ei tarvitse yrittää reagoida. Sijoittaja voi myös tällöin keskittyä olennaiseen eli strategiseen allokaatioon (omaisuuslajien pitkän aikavälin painot) ja eri omaisuuslajien tuotto-odotuksiin. Painota omaisuuslajeja, joissa on paras pitkän aikavälin tuotto-riski-suhde ja alipainota omaisuuslajeja, joissa se on heikoin.

Brexit-äänestyksen jälkeen seuraa Brexit-ähky?

Tasan vuosi sitten talouslehdet täyttyivät Grexitistä. Maailma oli loppua, kun Kreikka väänsi velkojien kanssa velkaohjelman helpotuksista ja järjesti kansanäänestyksen. Kun lopulta tilanteelle saatiin jonkinlainen ratkaisu, markkinoiden kiinnostus Kreikkaa kohtaan lopahti kuin lehmän häntä.

Osakemarkkinat ovat kuin mies

Osakemarkkinat ovat kuin mies. Ajatuksiin mahtuu vain yksi asia kerrallaan. Tänään se on Brexit. Huomenna joku muu. Maailma pyörii yhden asian ympärillä, kunnes se unohtuu.

Brexitistä voi seurata kaksi ääriskenaariota tai jotain siltä väliltä.

- Kauhuskenaario: Brexit johtaa muihinkin exiteihin ja EU romahtaa. Talouskasvu heikentyy. Markkinoille syntyy suuri epävarmuus ja riskiset sijoituskohteet laskevat voimakkaasti.

- Status quo. Iso-Britannia ja EU:n päättäjämaat pyrkivät jäädyttämään tilanteen. Avainasemassa on brittien lisäksi liittokansleri Merkel, joka on ennenkin onnistunut jäädyttämään ja viivyttämään tilanteita. Elämä jatkuu. Talouskasvu jatkaa piristymistä ja sijoittajat alkavat siirtää varoja riskittömistä kohteista takaisin riskisempiin.

Sijoittajan on käytännössä mahdoton ennustaa, mitä tulee tapahtumaan. Sijoittaja voi hyödyntää voimakkaita kurssiromahduksia ostopaikkoina. Varovainen sijoittaja voi odottaa tilanteen kehittymistä kesän yli ja lueskella riippukeinussa Q2-osavuosikatsauksia. Pörssiyhtiöiden tulosnäkymät ratkaisevat kuitenkin loppupeleissä osakkeiden pitkän aikavälin tuoton.

Päivitämme kuun vaihteen jälkeen Markkinakatsaus: mistä tuottoa? -analyysin. Ennen sitä voi tutkia riski-indikaattoreidemme kehitystä. Ne kertovat vaanivasta vaarasta. Jos riski-indikaattorit jatkavat voimakasta nousua myös ensi viikolla, kannattaa riskisempien painoja kevennellä.

Pysytään strategiassa ja nautitaan kesästä!

-Timo-