Osakkeiden valintatapoja lienee yhtä monta kuin on sijoittajia. Valintamenetelmät voidaan kuitenkin jakaa kolmeen pääkategoriaan. Mikä osakkeiden valintamenetelmistä on paras?

Osakevalinta

Kun jätetään osakeanomaliat ja tekniset analyysit tarkastelun ulkopuolelle, niin osakkeiden valinta voidaan karkeasti jakaa kolmeen menetelmään:

- Markkinatuntemus (Top-Down-analyysi)

- Yhtiötuntemus (Bottom-Up-analyysi)

- Tunnuslukuperusteinen (kvantitatiiviset sijoitusstrategiat)

Markkinatuntemus

Markkina-analyysilla tarkoitetaan laajakantoista talouden ja riskien analysointia ja näiden vaikutusta eri omaisuusluokkiin ja yksittäisiin osakkeisiin. Osakevalinnassa markkina-analyysia perustellaan sillä, että oikeanlaisen markkinanäkemyksen avulla sijoittaja osaa valita kuhunkin markkinatilanteeseen parhaiten tuottavat osakkeet.

Valitettavasti tässä lähestymistavassa on pari muuttujaa. Tai oikeammin sanottuna pari tuhatta muuttujaa. Markkina-analyytikot ja ekonomistit ovat olleet viimeiset vuodet lähes yksiselitteisesti väärässä talouskasvukehityksen ja korkotason suhteen, etenkin yli vuoden mittaisissa ennusteissa. Ongelma ei ole se, että ennustajat tekisivät työnsä huonosti, vaan se, että pitävien ennusteiden laatiminen on täysin mahdotonta.

Esimerkkeinä COVID-19-kriisi, pandemiasta palautuminen, Ukrainan sota, voimakas inflaatio ja sittemmin inflaation hidastuminen. Ekonomisteillä on ollut mahdoton tehtävä ennakoida näitä tapahtumia, mutta myös niiden vaikutuksia talouskasvuun ja korkotasoon.

Sijoittaja voi hyödyntää hyvin tehtyä markkina-analyysia esimerkiksi siten, että ostaa syklisiä osakkeita, kun taloussuhdanne osoittaa piristymisen merkkejä. Vastaavasti sijoittaja ostaa salkkuunsa defensiivisiä (turvallisia) osakkeita, kun markkina-analyysi kertoo, että taloushuippu on saavutettu ja aletaan siirtyä kohti taantumaa.

Yhtiötuntemus

Yhtiötuntemus on suosituin tapa valita osakkeita. Siinä sijoittaja perehtyy läpikotaisin yrityksen tuotteisiin ja palveluihin, toimialan kasvunäkymiin ja kilpailutilanteeseen, yhtiön johtoon sekä yhtiön tilinpäätöksiin ja ennusteisiin. Syvällisen analyysin jälkeen lopputuloksena on ostopäätöksen tekeminen tai omistamien osakkeiden myyminen.

Yhtiöanalyyseja varten on oma ammattikuntansa, analyytikot. Sijoittajat vihaavat ja rakastavat analyytikkoja. Heidän niskaansa on helppo kaataa syy epäonnistuneesta sijoituksesta. Vastaavasti ilman analyytikoiden ennusteita ja analyyseja sijoituspäätösten teko olisi vaikeampaa.

Yhtiötuntemuksessa on kuitenkin sudenkuoppansa: osakkeeseen rakastuminen. Tähän voivat syyllistyä niin ammattisijoittajat, analyytikot kuin piensijoittajatkin. Käsi pystyyn, jos omasta menneisyydestä ei löydy osaketta, jota on tullut kohdeltua silkkihansikkain. Osakkeeseen rakastunut katsoo läpi sormien heikkoa tuottomenestystä ja lukee osavuosikatsauksista vain positiiviset uutiset. Kilpailutilanteen muuttumista ei hyväksytä, vaan osaketta kauhotaan salkkuun lisää aina seuraavassa dipissä.

Syvällisen analyysin toinen huono puoli on ajankäyttö. Yksikään sijoittaja ei kykene lukemaan saati tekemään syväanalyysia edes kaikista kotimaisista pörssiyrityksistä. Tällöin huomaamatta voi jäädä helmi ja analyysin kohteena on turska.

Positiivisena puolena on se, että hyvällä analyysilla voi saavuttaa erinomaisia tuottoja. Tämä on mahdollista etenkin pienten vähemmän seurattujen yhtiöiden osalta.

Tunnuslukuperusteinen

Tunnuslukuperusteinen eli kvantitatiivinen sijoittaminen tarkoittaa osakkeiden valitsemista salkkuun tunnuslukuihin luottaen. Sijoittaja hyväksyy sen, ettei hän välttämättä tunne yhtiötä lainkaan, mutta tunnuslukukriteerien täyttyessä osaketta ostetaan salkkuun.

Kvantitatiiviset sijoittajat käyttävät usein useamman tunnusluvun yhdistelmää. Käytetyimmät ovat:

- Kannattavuus ROE-% tai EBIT-% (korkea kannattavuus)

- Nettovelkaantuneisuusaste tai omavaraisuusaste (alhainen velkaantuneisuus)

- Arvostusluvut: P/E, P/B tai EV/EBITDA (alle tietyn raja-arvon tai alempi kuin muilla pörssiyrityksillä)

Kvantitatiivinen sijoittaminen on oma taiteenlajinsa. Sijoittajan pitää tuntea tunnusluvut ja osata käyttää niitä oikein. Esimerkiksi pelkästään P/E-luvun (hinta per tulos) valinta voi aiheuttaa jo harmaita hiuksia. Käytetäänkö E:nä (tulos) edellisen tilikauden tulosta, viimeisen 12 kk:n tulosta, ennustettua seuraavan 12 kk:n tulosta, kuluvan tilikauden tulosta, seuraavan tilikauden tulosta vai näiden yhdistelmää. Tässä artikkelissa on perehdytty muun muassa P/E-lukuun tarkemmin.

Sijoittajan onneksi maailmalta löytyy indeksejä, joihin osakkeet on valittu tunnuslukupohjaisesti. Sijoittaja voi hyödyntää indeksit valitsemalla salkkuun samoja osakkeita tai ostamalla ETF-rahastoa, joka sijoittaa indeksin mukaisesti.

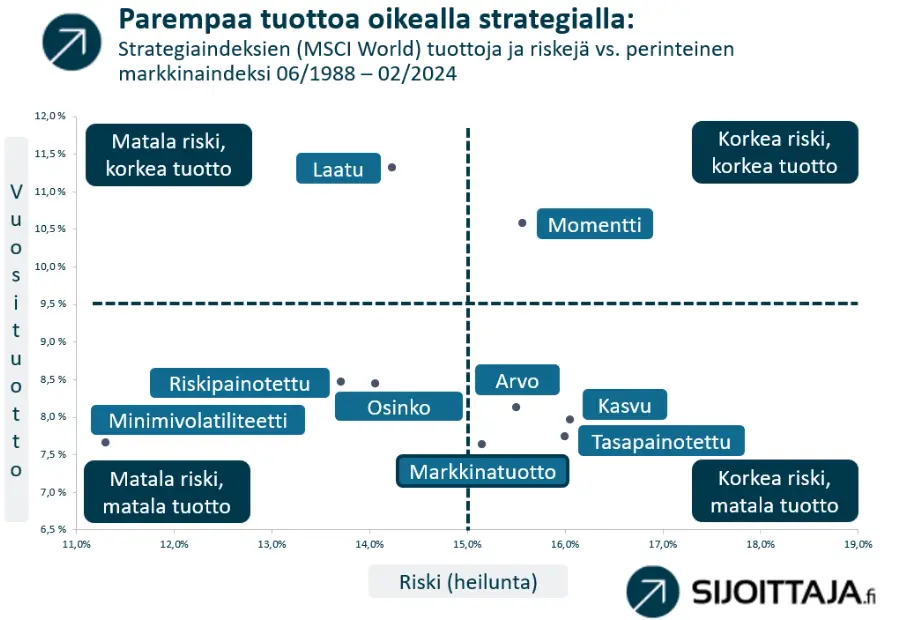

Kvantitatiivinen sijoittaminen on tuottoisaa. Alla olevassa kuvaajassa on tunnuslukuperusteisten sijoitustyylien vertailua lähes 40 vuoden ajalta suhteessa markkinaindeksiin. Moni tunnuslukustrategia on voittanut markkinat.

Yhteenveto

Tyypillisesti salkunhoitajat kertovat valitsevansa osakkeet markkinatuntemukseen ja yhtiötuntemukseen perustuen. Vankasta osaamisesta on sijoittamisessa hyötyä. Kansainvälisesti salkunhoitajilla on ollut vaikeuksia voittaa indeksi, mutta Suomessa etenkin pienyhtiörahastot ovat voittaneet indeksin selvästi viiden vuoden tarkasteluperiodilla.

Myös tunnuslukuperusteisella sijoittamisella on päässyt markkinaa parempaan tuottoon.

Maksimoi osakesalkkusi tuotot Sijoittaja360-palvelulla

Kehittämämme Osaketyökalu hyödyntää kvantitatiivisia menetelmiä ja pisteyttää osakkeet kuuden pääfaktorin perusteella. Parhaat pisteet saaneilla osakkeilla on päässyt markkinoita parempaan tuottoon. Työkalusta löytyy myös yli 1100 osakkeesta nopealukuiset analyysit, jotka nopeuttavat yhtiöanalyyseja tekevää sijoittajaa .

Kehittämämme uusi lämpömittari löytyy Sijoittaja360:n Markkinaympäristöstä ja päivittyy joka päivä. Se kertoo sijoittajalle, kannattaako osakkeita suosia vai varoa. Markkinaympäristössä ovat myös muut tärkeimmät indikaattorit, joten sijoittaja saa yhdellä silmäyksellä kuvan markkinatilanteesta.