Momentumiin sijoittamalla on saanut markkinoita parempaa tuottoa. Mikä on momentum-ilmiö, ja miten momentum-osakkeet löytää?

Mikä on momentum-ilmiö?

Momentum-ilmiö perustuu tekniseen analyysiin, ja se tarkoittaa nousutrendissä olevien arvopapereiden taipumusta jatkaa nousuaan. Vastaavasti laskutrendissä olevilla arvopapereilla on taipumus jatkaa laskuaan. Momentum sana on peräisin fysiikasta, jossa se tarkoittaa liikkeen voimaa ja jatkuvuutta. Momentum-sijoittaja uskoo, etteivät markkinat ole tehokkaat – historiatiedolla voi saavuttaa ylituottoja.

Tarkemmin momentum tarkoittaa arvopaperien hinnoilla havaittua taipumusta jatkaa seuraavien kuukausien aikana nousuaan (laskuaan), mikäli arvopaperin hinta on noussut (laskenut) edeltävän 3-12 kuukauden aikana. Momentumiin perustuvia sijoitusstrategioita on käytetty sijoittajien keskuudessa jo 1900-luvun alkupuolella ja mahdollisesti jopa aikaisemmin. Momentum-ilmiö on havaittu niin pienissä kuin suurissa osakkeissa ja lähestulkoon kaikissa muissakin omaisuusluokissa (mm. joukkovelkakirjat, kiinteistöt, raaka-aineet, valuutat).

Momentum-strategia on noin 30 vuoden tarkasteluperiodilla tuottanut selvästi markkinaindeksiä ja useimpia muita sijoitustyylejä paremmin. Toinen keskeinen momentum-strategian etu (erityisesti arvosijoittajalle) on se, että sillä menee usein hyvin juuri silloin kun arvostrategialla menee huonosti ja päinvastoin. Tämä taas tasaa tuottoja ja hajauttaa riskiä. Arvostrategia on oikeastaan momentumin täydellinen vastakohta. Arvosijoittaja voittaa markkinat ennustamalla, että osakkeen (lasku)trendi kääntyy, kun taas momenttisijoittaja voittaa markkinat ennustamalla trendin jatkumista.

Momentum – Piikki akateemikkojen lihassa

Momentum-ilmiö on ollut piikkinä akateemikkojen lihassa jo vuosikymmeniä. Momentum lukeutuu niin sanottuun tekniseen analyysiin, jossa arvopaperin hinta- ja kaupankäyntihistoriaa tarkastelemalla pyritään ennustamaan arvopaperin tulevia tuottoja. Tekninen analyysi on ristiriidassa akateemisissa piireissä suositun tehokkaiden markkinoiden hypoteesin kanssa. Tehokkaiden markkinoiden hypoteesin mukaan arvopaperit on hinnoiteltu tehokkaasti, eivätkä arvopaperin menneet hinnat kerro mitään sen tulevasta hintakehityksestä.

Momentum kuitenkin elää ja voi hyvin vuosikymmeniä sen jälkeen, kun ilmiö ensimmäisen kerran todennettiin akateemisissa tutkimuksissa. Perinteiset akateemikkojen käyttämät riskimittarit kuten markkinariski, yhtiöiden koko ja laatu tai arvostustaso eivät pysty selittämään momentum-ilmiön antamia tuottoja.

Mistä momentum-ilmiö aiheutuu?

Sijoitusalalla on useita teorioita siitä, mistä momentum-ilmiö aiheutuu. Selitykset jakautuvat yleensä kolmeen osaan: 1) sijoittajapsykologiaan, 2) riskiin ja 3) markkinoiden vuorovaikutteisuuteen.

Sijoittajapsykologia synnyttää nousu- ja laskutrendejä

Käyttäytymisteorioita momentum-ilmiölle on kaksi. Ensimmäisen mukaan arvopapereiden hinnat joskus ylireagoivat fundamenttiuutisiin ja ylireagointi jatkuu jonkin aikaa uutisten jälkeen (esim. teknokupla ja USA:n asuntomarkkinakupla). Toisen teorian mukaan osakkeiden hinnat alireagoivat fundamenttiuutisiin ja uusi informaatio hinnoitellaan arvopaperien hintoihin hitaasti. Jälkimmäistä teoriaa tukee havainto, että momentum-ilmiö on voimakkaampi pienillä ja epälikvideillä osakkeilla sekä osakkeilla, joilla on heikko analyytikkoseuranta.(1

Momentum on vahvasti kausiluonteinen ilmiö. Keskimäärin momentum-strategian suurimmat tuotot saadaan vuosineljännesten lopussa ja suurimmat tappiot tammikuun alussa. Tämä kausiluonteisuus liittyy instituutioiden raportointikäytäntöihin ja sijoittajien tekemään verosuunnitteluun. Vähentääkseen sijoitustensa tappiot verotuksessa, sijoittajien kannattaa vuoden lopussa myydä tappiollisia osakkeitaan (vaikka vain ostaakseen ne myöhemmin takaisin). Voitolliset osakkeet kannattaa pitää vuodenvaihteen ylitse, jotta voitot voi kirjata myöhempään verotukseen. Toinen syy kalenterineljännes- ja vuodenvaihdeilmiölle on instituutiosijoittajien tapa ”ehostaa” raporttejaan (window dressing) ostamalla voittajaosakkeita ja myymällä tappiollisia osakkeita juuri ennen (neljännes)vuotuisten raporttien koostamista, jotta niiden osakepoiminta näyttäisi onnistuneemmalta.(2

Sijoittajat vaativat lisätuottoa momentum-sijoitusten riskeistä

Yksi keskeisimmistä riskiperusteisista selityksistä momentum-ilmiölle on ns. likviditeettiriski eli riski, että kaupankäyntikulut äkisti nousevat. Näin voi käydä esimerkiksi, kun markkinat romahtavat ja yrität myydä osakkeitasi pois, mutta edellisellä markkinahinnalla halukasta ostajaa ei löydykään, vaan joudut myymään osakkeet pois reiluun alihintaan. Varsinkin osakemarkkinoilla momentum-strategia tuottaa paperilla parhaiten juuri pienissä yhtiöissä, joilla on korkeat kaupankäyntikulut. Momentum-strategioiden ongelmana on kuitenkin aktiivinen kaupankäynti ja korkea kiertonopeus, eli kaupankäyntikulut muodostuvat helposti hyvinkin suuriksi.(3

George Sorosin teoria markkinoiden vuorovaikutteisuudesta

Kolmas tapa selittää momentum-ilmiötä on George Sorosin teoria markkinoiden vuorovaikutteisuudesta, ts. itseään toteuttavat ennusteet. Markkinoilla ihmisten uskomukset vaikuttavat yritysten fundamentteihin ja fundamentit jälleen ihmisten uskomuksiin. Hyviä esimerkkejä ovat esimerkiksi Amazon ja Tesla. Yhtiöt ovat tehneet koko elinikänsä aikana niukasti tulosta suhteessa markkina-arvoonsa, mutta osakkeiden kurssit ovat kivunneet yhä korkeammalle ja korkeammalle.

Sorosin teorian mukaan nousu on syntynyt, koska ihmiset ovat luoneet yhtiöitä ja niiden osakkeita kohtaan lukuisia positiivisia uskomuksia. Uskomuksia, kuten yhtiöt tulevat tekemään kasoittain rahaa, koska ne ovat innovatiivisia ja syövät muiden markkinaosuuksia, tai että ne pystyvät halutessaan kääntämään tuloshanat auki milloin tahansa. Tai kenties sijoittajat ostavat osaketta, koska näkevät osakkeen nousseen ja he odottavat nousun jatkuvan. Todennäköisesti syy, joka saa sijoittajat lappamaan rahaa yhtiöihin, on sekoitus näitä kaikkia ja useita muita syitä.

Oli miten oli, syillä ei ole lopulta merkitystä. Merkitystä on sillä, että positiiviset uskomukset vaikuttavat suoraan Teslan ja Amazonin fundamentteihin. Osakekurssien kohoaminen

- mahdollistaa yhtiöille edullisen osake- ja velkarahoituksen,

- houkuttaa lahjakkaita työntekijöitä, jotka vahvistavat yhtiöiden kasvua,

- antaa mahdollisuuden piilottaa merkittävä osa kustannuksista käyttämällä osakeoptioita merkittävänä osana työntekijöiden kompensaationa, ja

- vähentää yhtiöiden paineita tuloksen tekoon, mikä mahdollistaa tuotteiden myynnin alihintaan ja markkinaosuuksien viennin kilpailijoilta.

Miten momentum-osakkeet löytää?

Momentum-osakkeiden etsimiseen tarvitaan trendiä kuvaavia mittareita. Momentum-ilmiö viittaa ensisijaisesti osakkeiden lyhyen aikavälin trendiin. Sijoitustutkimuksissa on löydetty myös useita muita osakkeiden tuottoja ennakoivia trenditunnuslukuja. Tässä niistä keskeisimmät tunnusluvut, jotka löytyvät myös Osaketyökalusta.

Osakekurssin momentti. Kertoo osakkeen lyhyen ja keskipitkän aikavälin (3 – 12 kuukautta) trendistä. Momentum-ilmiön mukaan lyhyen aikavälin voittajaosakkeiden on tapana nousta ja heikoiten kehittyneiden laskea edelleen myös seuraavina lähikuukausina. Sitä suurempi pistemäärä, mitä voimakkaampi nousutrendi. Tuotto vuoden alusta näkyy Sijoittajan näkökulma -välilehdeltä.

Pitkän aikavälin potentiaali. Pitkällä aikavälillä (3 vuotta ja pidemmällä aikavälillä) osakkeiden hintojen on havaittu hakeutuvan kohti keskiarvotrendiä. Tutkimuksissa on havaittu, että markkinat rankaisevat liikaa heikosti kehittyneitä (aliarvostettuja) osakkeita ja palkitsevat liikaa hyvin kehittyneitä (yliarvostettuja). Voit lajitella osakkeet Osaketyökalussa osakkeet järjestykseen 3 tai 5 vuoden tuoton perusteella.

Kasvu. Mittaa liikevaihdon toteutunutta ja ennustettua kasvua, toteutunutta tuloskasvua ja EPS:n (osakekohtaisen tuloksen) kasvuennusteita.

Kannattavuustrendi. Mittaa suhteellisen kannattavuuden kehitystrendiä. Mitä parempi trendi, sen suuremmat pisteet.

Sijoittajan työkalut avuksi

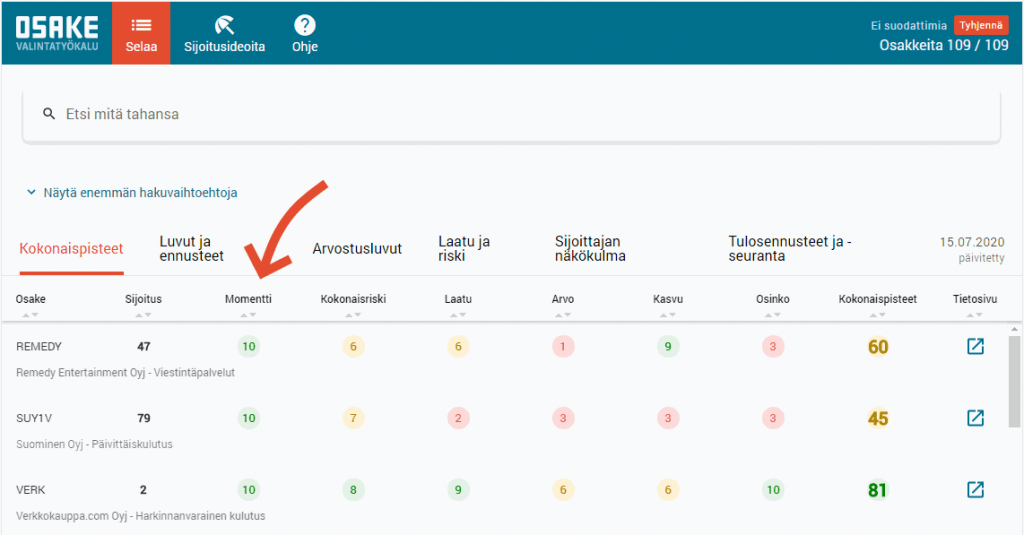

Osaketyökalussa Suomesta mukana ovat lähes kaikki pörssin päälistan osakkeet, joilla on riittävä pörssihistoria. Ulkomaisista osakkeista mukana ovat 600 suurinta eurooppalaista yhtiötä, 500 suurinta yhtiötä Yhdysvalloista ja 100 teknologiayhtiötä Nasdaq-indeksistä. Sijoittaja pääsee siten vertailemaan kaikkia tunnetuimpia yhtiöitä.

Olemme rakentaneet Osaketyökalun siten, että käyttäjä löytää eri sijoitustyylien osakkeet, kuten momentum-osakkeet helposti. Työkalusta löytyvät myös sijoittajan tärkeimmät kurssi- ja fundamenttitrendin tunnusluvut.

Täyden kympin momentti-yhtiöt Osaketyökalussa. Kärjessä killuva Remedy on kirjoitushetkellä tuottanut yli 90 % vuoden alusta.

Piditkö tästä artikkelista? Silloin pidät varmasti myös näistä

Lähteet

1) Hong, H., Lim, T. & Stein, J. C. (2000). Bad news travels slowly: Size, analyst coverage, and the profitability of momentum strategies.

2) Sias, R. (2007). Causes and seasonality of momentum profits.

3) Lesmond, D. A., Schill, M. J. & Zhou, C. (2004). The illusory nature of momentum profits.